Samenvatting

- Inflatieschok is een ‘Zwarte zwaan’ en zorgt voor een historisch groot verlies voor obligaties;

- Het gevolg is aanzienlijk hogere verwachte rendementen voor obligaties;

- EBI’s modelportefeuille’s blijven relatief goed presteren.

Inleiding

“Maar in al mijn ervaringen heb ik nooit een noemenswaardig ongeluk meegemaakt. Ik heb al die jaren op zee maar één vaartuig in nood gezien. Ik heb nog nooit een wrak gezien en heb nooit schipbreuk geleden en heb me nooit in een penibele situatie bevonden die rampzalig dreigde af te lopen”. E.J. Smith, kapitein van de Titanic

Bovengenoemde quote komt uit het beroemde bestseller ‘De Zwarte Zwaan’ van Nassim Nicholas Taleb. Het boek gaat over gebeurtenissen die onvoorspelbaar zijn, een gigantische impact hebben en waarvan mensen achteraf proberen ze aannemelijk en voorspelbaar te maken.

Op dit moment is er sprake van een ‘zwarte zwaan’. De torenhoge inflatie en de ten gevolge hiervan sterk gestegen rentes vallen buiten alle modellen die economen hanteren voor hun beleidsbeslissingen. Zo hanteren pensioenfondsen een scenario-set die elk kwartaal wordt aangepast. In deze regelset worden o.a. scenario’s met betrekking tot de inflatie gemaakt. De maximale inflatie uit deze set die 10.000 mogelijkheden bevat bedraagt 4,37% met een gemiddelde inflatie van 2,27%. Het huidige inflatieniveau van 12% toont aan dat pensioenfondsen in hun scenario-analyses met een dergelijke niveau van de inflatie geen rekening hebben gehouden; een zwarte zwaan!

Consumentenvertrouwen op historisch dieptepunt

Niet eerder sinds het begin van de meting in 1986 zijn consumenten zo somber over de economie. Consumenten zijn zowel negatiever over de economie in de afgelopen twaalf maanden als over de economie in de komende twaalf maanden.

Het nieuws maakt Nederlanders erg onzeker

De Russische oorlog tegen Oekraïne gaat maar door. Voor degenen onder ons die het nieuws volgen moet het een trieste constatering zijn dat onschuldige mensen het leven laten. De Russische dreigementen tegen het Westen, de torenhoge inflatie en het gegeven dat veel mensen in geldnood komen vergroot de onzekerheid.

In Nederland worden steunmaatregelen genomen die de ergste pijn hopelijk wat kunnen verlichten. Zwakkere landen hebben die mogelijkheid niet, wat weer leidt tot extra spanningen.

Het zal duidelijk zijn dat een dergelijk klimaat een negatieve impact heeft op een beleggingsportefeuille. De MSCI ACWI index laat dit jaar tot op heden een verlies optekenen van 13,61%. EBI 100 laat een verlies zien van -10,92%.

Obligaties – die juist vanwege hun defensieve eigenschappen bekend staan – laten een vergelijkbaar verlies zien. Zo verloor de Barclays aggregate bond index 13,48%. EBI model 0 laat een verlies zien van -15,71%.

Beleggen in roerige tijden

De financiële markten blijven dus verliezen boeken in 2022 en de economie vertoont signalen dat we in een recessie zitten of er binnenkort mee te maken krijgen. We leggen je uit aan de hand van vier grafieken waarom het verstandig is om je beleggingen aan te houden of juist uit te breiden.

Wat betekent een recessie voor het rendement van aandelen?

Hoewel het niet officieel is, zijn er voldoende redenen om aan te nemen dat de economie momenteel in een recessie zit. Twee opeenvolgende kwartalen van negatieve groei van het bruto binnenlands product (BBP) is de definitie van een recessie. De officiële aankondiging van een recessie komt echter pas vele maanden na het begin van een recessie.

Laten we daarom voor het gemak aannemen dat we momenteel in een recessie zitten. Wat heeft dat historisch gezien betekend voor de aandelenrendementen? Om deze vraag te onderzoeken hebben we de rendementen gemeten tijdens de conjunctuurcycli van de afgelopen 50 jaar.

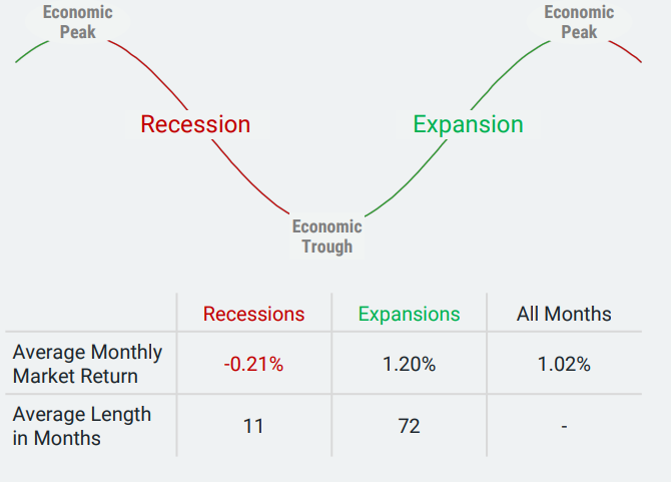

De definitie van een conjunctuurcyclus is de periode van de ene economische piek tot de volgende piek. Tussen twee economische pieken ligt een recessieperiode (waar de economie krimpt, of een piek-tot-dal periode) gekenmerkt door een daling van de economische activiteit en een expansieve periode (dieptepunt tot piek) gekenmerkt door toenemende economische groei.

Onze resultaten zijn weergegeven in figuur 1. Het gemiddelde maandelijks rendement van de markt gedurende alle maanden, zowel in recessie of expansie, bedraagt iets meer dan 1%. Dat komt overeen met ongeveer 12% per jaar. Het zal je niet verbazen dat de rendementen van aandelen gedurende een recessie minder positief zijn dan in een periode van expansie. Tijdens recessies, zijn de rendementen historisch gezien licht negatief en liggen ruim onder het gemiddelde van de totale conjunctuurcyclus. Rendementen tijdens perioden van expansie zijn historisch gezien positief en, met een rendement van 1,20% per maand, ligt dit boven het gemiddelde aandelenrendement over alle maanden.

Figuur 1. aandelen presteren vaak matig tot slecht gedurende een recessie. Echter economieën bevinden zich vaker in een expansie fase.

Op het eerste gezicht lijken deze resultaten niet erg bemoedigend in het huidige klimaat maar er zit meer achter. Ten eerste is het belangrijk om te bedenken dat de economie historisch gezien veel vaker groeit dan achteruit gaat. De zeven recessies van de afgelopen 50 jaar duurden gemiddeld ongeveer 11 maanden, terwijl een periode van expansie gemiddeld ongeveer 72 maanden duurde.

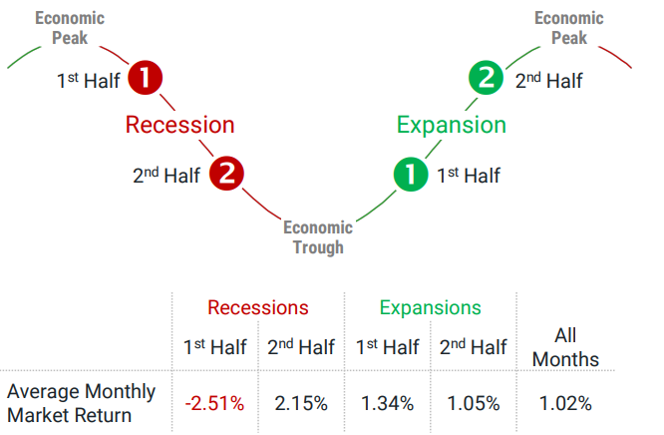

Een nadere blik op de rendementen tijdens recessies onthult een ander interessant inzicht. In figuur 2 verdelen we de recessie- en expansieperiodes in tweeën en presenteren we de gemiddelde maandelijkse rendementen over deze twee periodes.

Figuur 2. aandelen presteren vaak het beste in de tweede helft van een recessie

Wat opvalt is dat de negatieve gemiddelde rendementen die we in het verleden hebben gezien in tijden van recessie vooral in de eerste helft van de recessie tot stand zijn gekomen. In de tweede helft van recessies waren de rendementen sterk positief en lagen zelfs ver boven het gemiddelde. Goede tijden hebben zich historisch voortgezet tijdens de eerste en tweede helft van de expansie fase.

Wat kunnen we hiervan leren? In de eerste helft van recessies, reageren de markten snel op slecht nieuws. Verwachtingen van lagere winsten tijdens een economische vertraging en, nog belangrijker, een lagere risicobereidheid als gevolg van toenemende onzekerheid worden snel weerspiegeld in lagere aandelenprijzen.

Een lagere risicobereidheid wordt weerspiegeld in beleggers die hun gevraagde rendement voor beleggingen in risicovolle activa (d.w.z. aandelen) verhogen. Die verhoging van het gevraagde rendement leidt tot een prijsdaling. Met andere woorden, het verwacht rendement is toegenomen!

Wat we zien in de tweede fase van een recessie is dat het slechte nieuws verdwijnt of minder slecht dan verwacht wordt. Dit leidt tot een afnemende onzekerheid met stijgende koersen ten gevolg. Veel beleggers vinden dit verwarrend, want wat gebeurd is dat terwijl het nieuws nog steeds slecht is, beleggers toch al aan het anticiperen zijn op de verbeterende toekomstverwachtingen.

Het zou uiteraard geweldig zijn als wij in staat zouden zijn uit de markt te stappen aan het begin van een daling en dan weer instappen als de prijzen weer gaan stijgen. Het probleem is dat we niet kunnen voorspellen wanneer economische pieken en dalen zullen beginnen en eindigen tot na de feiten. Proberen deze gebeurtenissen te timen kan enorme nadelige gevolgen hebben voor beleggers als we het mis hebben.

Op dit moment zijn aandelenkoersen al behoorlijk gedaald. Gelukkig presteren onze modelportefeuilles beter dan de markt, maar desondanks is er sprake van een negatieve ontwikkeling. We weten het niet zeker, maar het kan zijn dat we momenteel de teleurstellende rendementen ervaren die we vaak zien in de eerste helft van recessies. De markt lijkt al veel slecht nieuws te hebben ingeprijsd.

Wat we nu meemaken, hebben wij al vele malen meegemaakt. In een crisis is er sprake van grote onzekerheid. Het nieuws is continue anders maar financiële markten reageren vaak op een vergelijkbare manier. Risico’s worden verwerkt in de koersen en beleggers zien de waarde van hun beleggingen dalen. Zodra de tweede helft van de recessie gaat aanbreken – en niemand weet wanneer dit gaat plaatsvinden – zijn onze portefeuilles gereed om hiervan te profiteren. Het is belangrijk om deze herstelfase niet te missen en dat kan alleen maar door je belegigngen aan te houden.

Wat betekent een recessie voor (kleine) waardeaandelen?

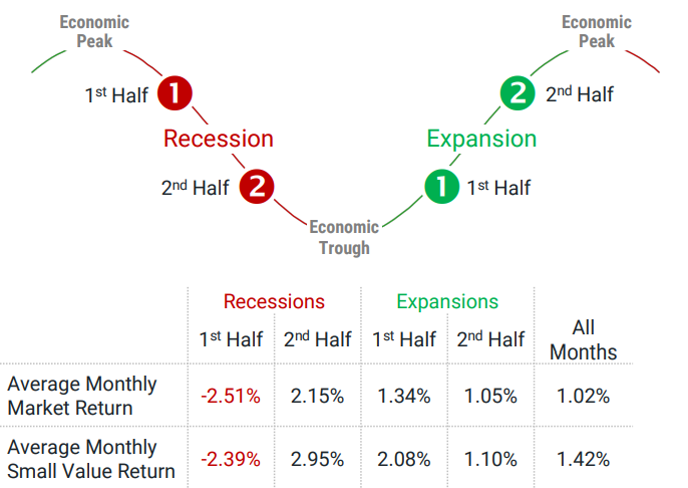

De reden dat onze modelportefeuilles relatief goed presteren komt door onze focus op aandelen met lagere waarderingen. We noemen dit ook wel waardeaandelen. Waardeaandelen hebben historisch gezien op lange termijn beter gepresteerd dan de markt.

In figuur 3 tonen wij het rendement van traditionele waardeaandelen (lage koers/boekwaarde) binnen het segment ‘small caps’ tijdens de conjunctuurperiodes in figuren 1 en 2. Wij zien dat kleine waardeaandelen sinds 1973 hogere rendementen behaalden in vergelijking met het marktrendement. Tijdens de eerste helft van recessies, wanneer we historisch gezien sterk negatieve rendementen voor aandelen zien, daalden kleine waarde aandelen minder sterk dan de totale markt.

Tijdens de tweede helft van recessies en tijdens de expansie fase deden kleine waardeaandelen het opnieuw beter dan de markt gedurende elke periode. Dit leert ons dat waarderingen er toe doen of de economie nu groeit of krimpt.

Figuur 3. Lager gewaardeerde aandelen presteren gemiddeld gezien beter dan de markt, zowel gedurende een recessie als gedurende de expansie fase.

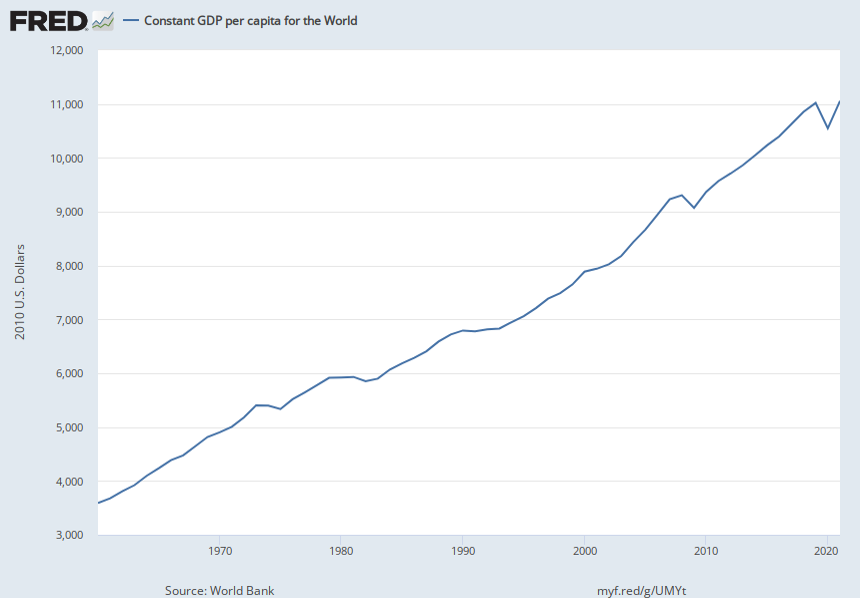

Verlies de bestemming niet uit het oog

Voor beleggers is het – zeker in deze roerige tijden – belangrijk om het grotere geheel niet uit het oog verliezen. Daarom laten wij je de historische ontwikkeling zien van de wereldwijde economie. Je ziet dat er geregeld recessies voorkomen maar dat de wereldwijde economie trendmatig groeit. De hobbels waren soms behoorlijk maar elke keer heeft de economie zich weten te herstellen.

Figuur 4. de groei van de wereldwijde economie.

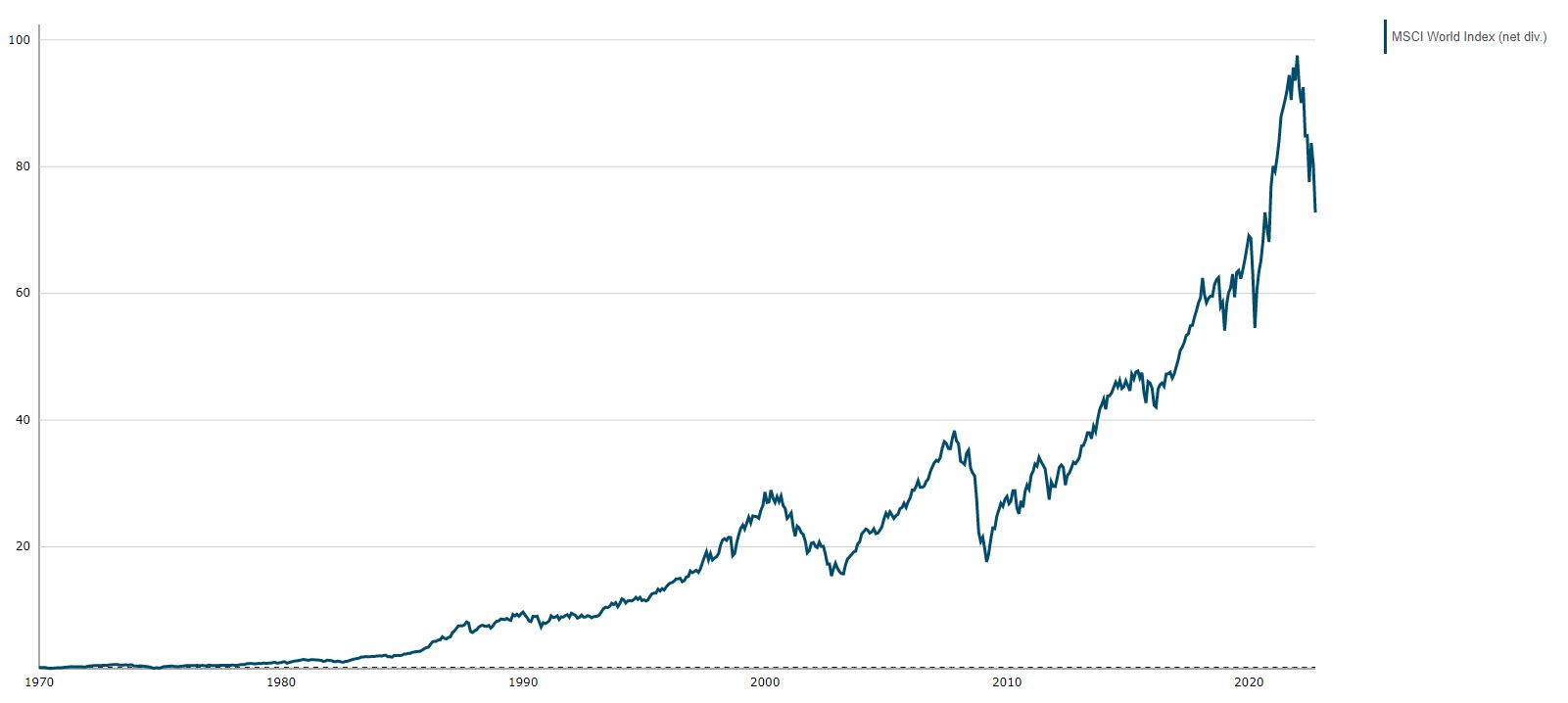

Aandelen zijn altijd verantwoordelijk geweest voor een sterke vermogensgroei, dit ondanks soms aanzienlijke marktdalingen. Dat laat figuur 5 duidelijk zien. Hier zie je de historische ontwikkeling van de MSCI Wereld index. Een belegger heeft een gemiddeld jaarrendement van 8,47% gerealiseerd. Een belegging van € 10.000,- destijds zou nu € 727.500,- waard zijn. Maar de dalingen waren soms fors. Zo verloor deze index in 2008 47% aan waarde. De langetermijnresultaten tonen aan dat beleggers die in moeilijke tijden aandelen hebben aangehouden beloond zijn met een meer dan uitstekend rendement.

Figuur 5. MSCI Wereld index

Vaak is beleggen noodzakelijk om je financiële doelstellingen te kunnen behalen. Het is dus belangrijk om geduld te hebben in tijden van onzekerheid. Blijven focussen op je lange termijn doelstellingen kan hierbij helpen.

Beleggers mogen hogere rendementen verwachten!

We hebben je net verteld dat beleggers vanaf het huidige koersniveau hogere rendementen mogen verwachten. Hoe dat in de praktijk werkt, laat onderstaande tabel zien. In dit overzicht zijn de twintig slechtste 9-maands periodes weergegeven van de Wilshire 5000 index. Vervolgens worden de rendementen getoond die na een grote daling behaald zijn. Dit overzicht laat zien dat de rendementen na een zeer slechte periode meestal aanzienlijk hoger zijn dan gemiddeld.

Begrijp je emotie gedurende roerige beurstijden

De reden waarom beleggers vaak hun beleggingen verkopen gedurende roerige perioden komt door de menselijke psyche. Als koersen dalen worden beleggers angstig. Angst is meestal een nuttige emotie. Angst zorgt ervoor dat we op de rem trappen als de auto voor ons plotseling stopt. Maar angst kan schadelijk zijn als het wordt overdreven. Bijvoorbeeld, wanneer aandelenkoersen dalen, kan angst het waargenomen risico vergroten en ons dwingen onze aandelenbelangen af te bouwen .

Onderzoek heeft aangetoond dat beursdalingen leiden tot angst. Gedurende dagen met grote beursdalingen blijkt dat er een toename van ziekenhuisopnames wordt waargenomen, vooral voor angstgerelateerde aandoeningen zoals angst en paniekstoornis.

Er is veel onderzoek gedaan waarom het komt dat het rendement dat beleggers realiseren zoveel lager is dan het marktrendement. Menselijke emoties zijn de belangrijkste oorzaak. Zo vluchten beleggers in roerige tijden vaak naar veiligheid en stappen over van risicovolle beleggingen naar veiligere beleggingen, zoals kas. Dit gebeurt maar al te vaak in de eerste helft van de recessie. Het gevolg is dat de herstelfase volledig wordt gemist.

Onderzoek toont ook aan dat beleggers vaak een onjuiste perceptie hebben omtrent de verwachte rendementen van aandelen. Beleggers verwachten meestal een laag rendement als de markten nerveus zijn en verwachten een hoog rendement in een rustige markt.

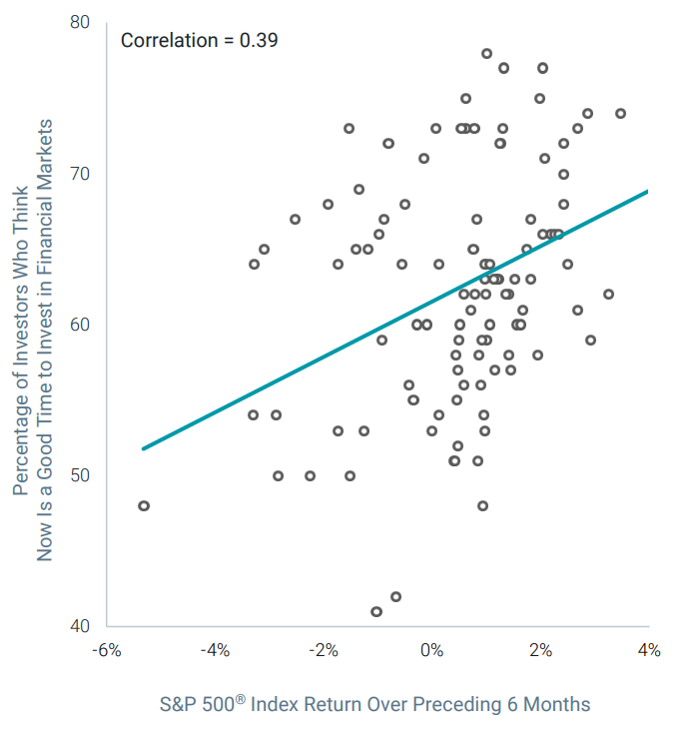

In een bekend onderzoek onder beleggers werd het de volgende vraag gesteld: “Denkt u dat het nu een goed moment is om te investeren in de financiële markten?”.

Figuur 6 laat zien dat beleggers vooral hoge toekomstige rendementen verwachten nadat koersen zeer goed hebben gepresteerd. Bijvoorbeeld, 78% van de beleggers antwoordde “ja” in de uitbundige dagen van februari 2000 na grote aandelenwinsten. Maar slechts 41% antwoordde ja in de angstige dagen van maart 2003 na grote aandelenverliezen.

Figuur 6. Onderzoek naar de relatie tussen verwachte rendementen en historische rendementen

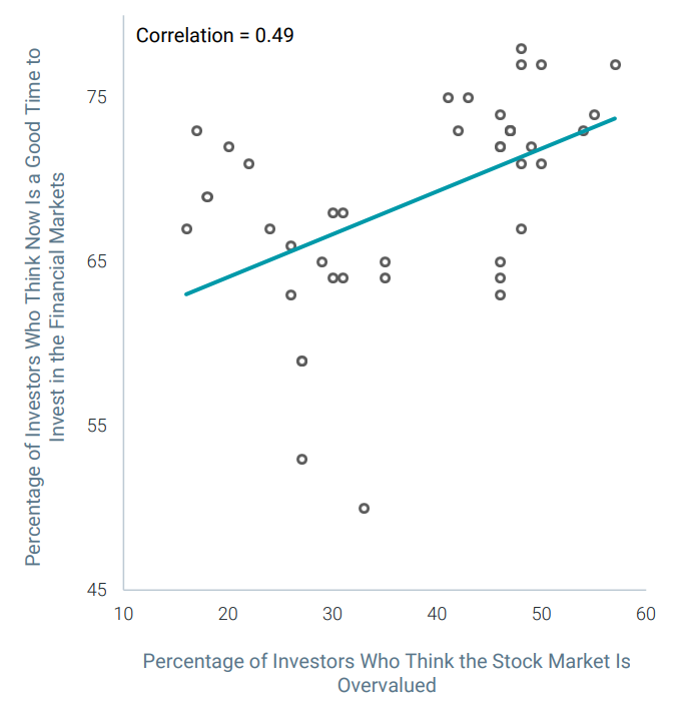

Figuur 7 laat ook zien dat als de meeste beleggers van mening zijn dat de aandelenmarkt overgewaardeerd is, dit ook een goed moment is om in de financiële markten te beleggen. Deze opvattingen komen overeen met het intuïtieve systeem dat we kennen als Systeem 1, maar niet met het systeem 2, waarin de overtuiging dat de aandelenmarkt overgewaardeerd juist zou moeten betekenen dat het nu geen goed moment is om te beleggen.

figuur 7. De relatie tussen over- en ondergewaarde markten en de vraag of dit een goed moment is om te gaan beleggen

Hoe angst risicoaversie kan aanwakkeren?

Verbanden tussen angst en risicoaversie zijn aan het licht gekomen in vele experimenten. Neem bijvoorbeeld het cash-out experiment, dat 25 rondes duurt. In dit experiment ontvang je € 10,-. Je hebt de mogelijkheid om te mogen beleggen in een aandeel waarvan de prijs in elke ronde kan stijgen of dalen. Nadat de huidige prijs van het aandeel is weergegeven, kun je ervoor kiezen om de volgende ronde te spelen of ervoor te kiezen je aandeel te verkopen tegen de huidige prijs. Als je ervoor kiest voor uitbetalen aan het begin van het spel, behoud je jouw $10. Als je één of meerdere rondes speelt, behoud je het bedrag van de prijs van het aandeel aan het einde van de laatste ronde die je speelt. Hoeveel rondes zou je spelen?

Voordat de spelronde begon kreeg een groep scènes te zien uit uit twee horrorfilms, The Sixth Sense en The Ring. Deze beelden boezemden angst in bij één groep mensen die het cash-out spel speelden. Mensen in een controlegroep zagen scènes uit twee documentaires over Benjamin Franklin en Vincent Van Gogh. Het resultaat van dit experiment was dat de angstig gemaakte personen veel eerder hun aandelen verkochten.

Op onze site hebben we eerder een onderzoek behandeld, waarin dit principe wetenschappelijk is aangetoond. Wat we je willen vertellen is dus het volgende. Het is volstrekt menselijk en logisch dat de huidige situatie je onzeker maakt en dat je voelt dat je nu juist minder risico wilt lopen. Het is alleen enorm belangrijk om juist nu hieraan niet toe te geven.

Een terugblik : Aandelen

Aandelen presteerden negatief in de maand september. Zo verloor de benchmark 7,08% aan waarde. EBI 100 verloor 7,72% en presteerde daarmee iets slechter dan de benchmark. Gemeten over 2012 presteert EBI 100 2,69% minder slecht. Welke aandelencategorieën hiervoor verantwoordelijk voor zijn, dan kun je aflezen uit onderstaande tabel.

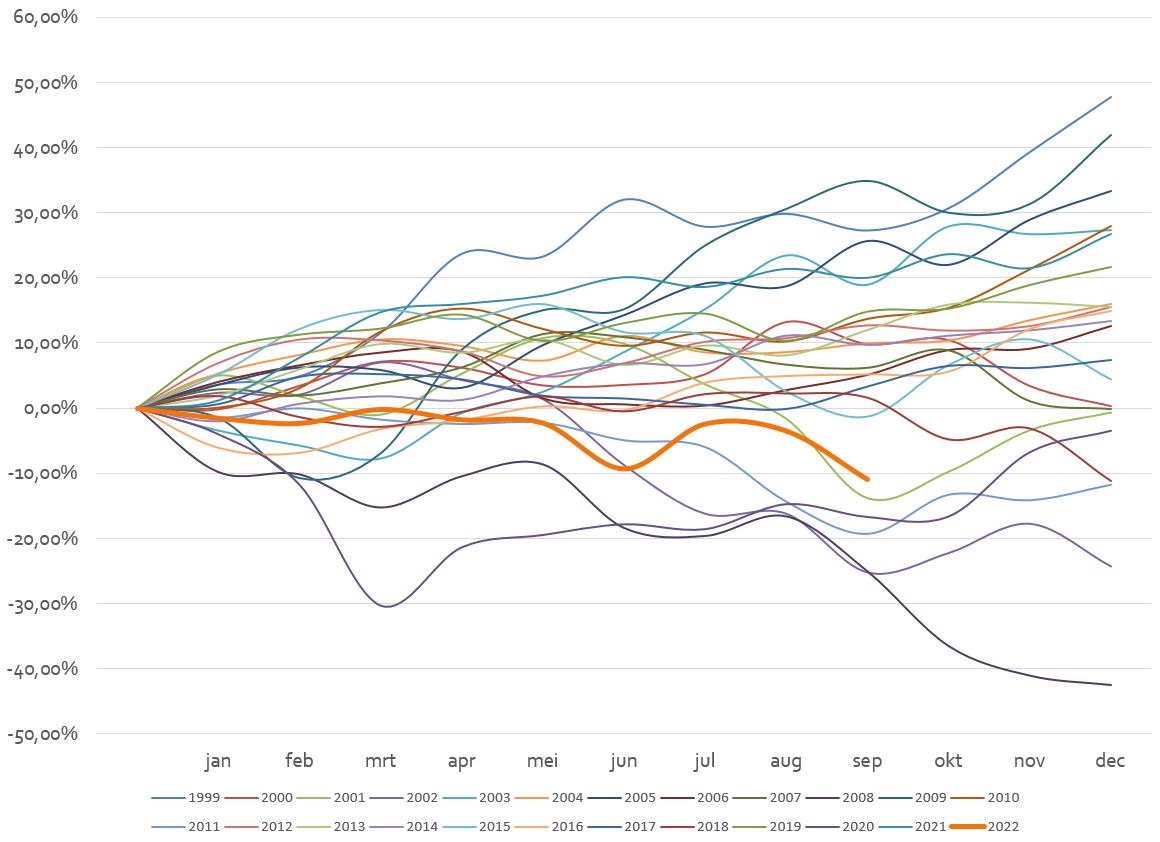

Een matig aandelenjaar

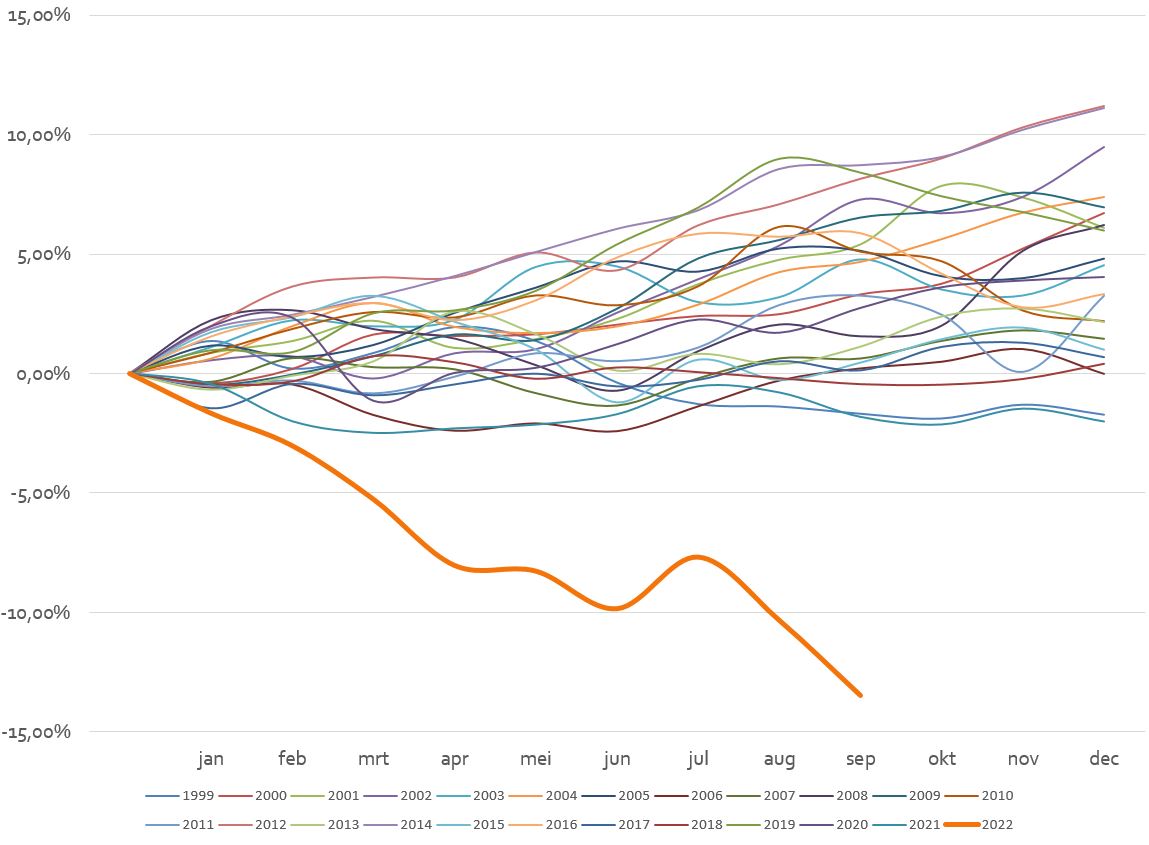

Tot heden is 2022 een verliesjaar voor aandelen. In onderstaande grafiek zie je de ontwikkeling van EBI 100, afgezet tegen andere jaren sinds 1999. Het laat zien dat dit jaar een matig beleggingsjaar is maar niet bijzonder.

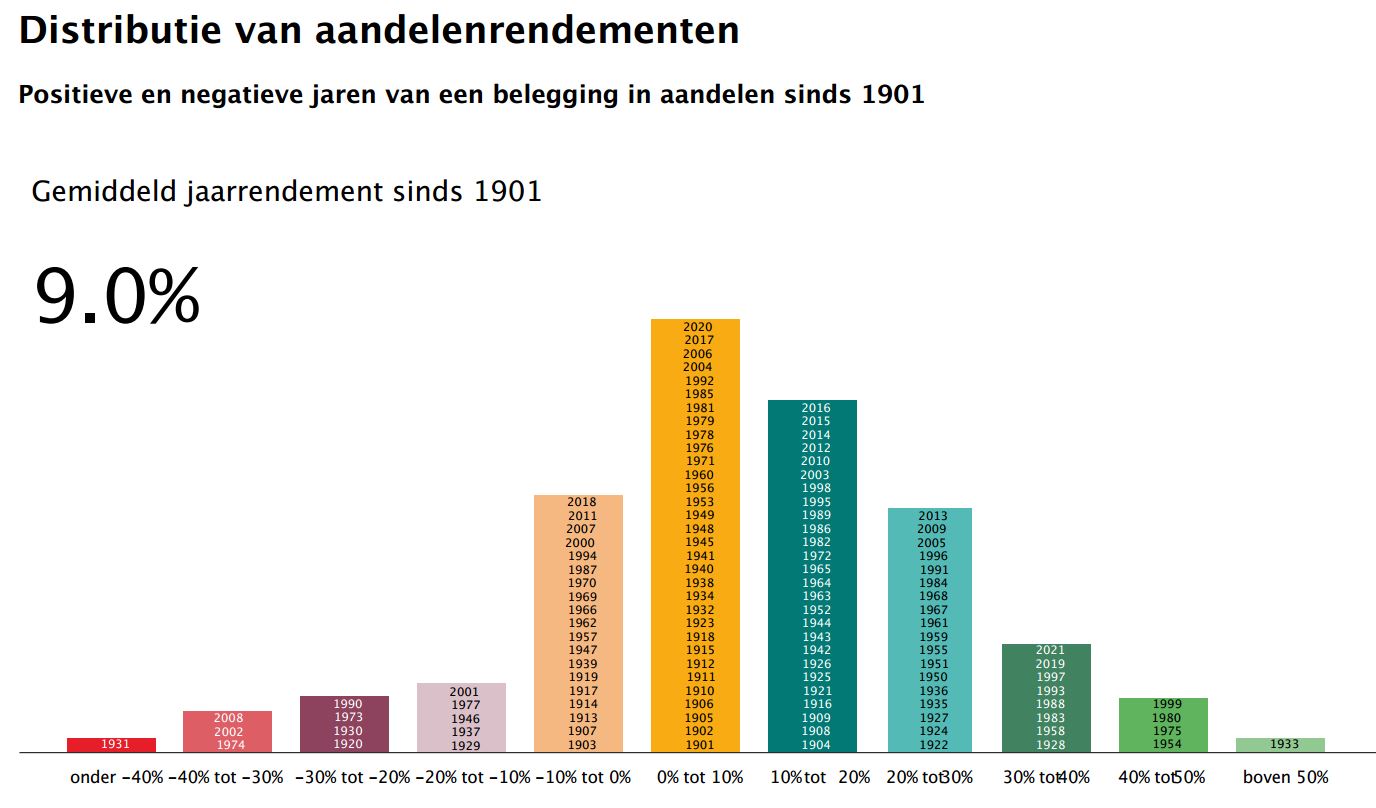

Voor beleggers is het belangrijk om eerlijke en betrouwbare informatie te krijgen over de kenmerken van aandelen. Een belangrijk kenmerk is de distributie van de rendementen. Hieronder hebben wij de distributie van aandelen weergegeven sinds 1901. Het laat duidelijk zien dat er op de korte termijn een grote spreiding van de rendementen mogelijk is.

Obligaties. Een zwarte zwaan jaar

Obligaties maken een enorm slecht jaar door. Dat laat onderstaande grafiek duidelijk zien. Hier hebben wij de historische rendementen per kalenderjaar sinds 1999 weergegeven van de Bloomberg Barclays Global Aggregate Bond Index (hedged to EUR).

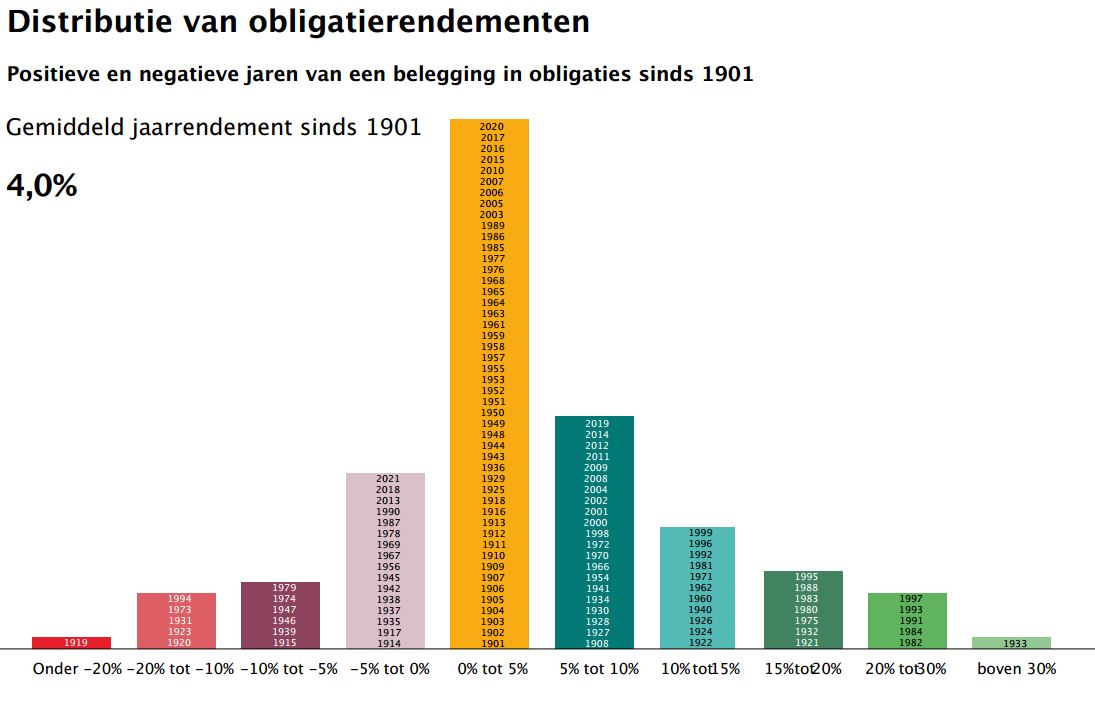

Ook voor obligaties laten we de spreiding van de rendementen per kalenderjaar zien sinds 1901. Dit overzicht maakt duidelijk dat obligaties een historisch slecht jaar doormaken.

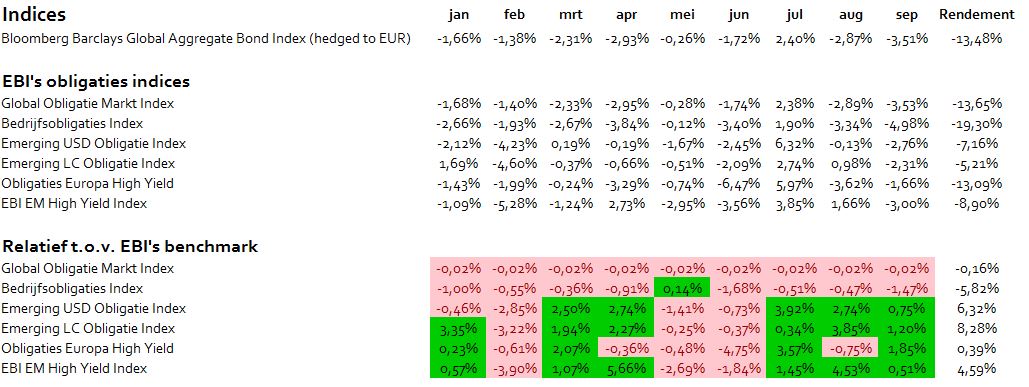

Hoe de verschillende obligatiecategorieën hebben gepresteerd zie je in onderstaande tabel. De grootste verliezen zijn opgetreden in bedrijfsobligaties uit de volwassen economieën. We hebben al eerder aangegeven dat dalende obligatiekoersen goed nieuws betekent voor beleggers. De verwachte rendementen zijn namelijk aanzienlijk hoger dan aan het begin van dit jaar.

Het verwacht rendement voor EBI’s model 0 ligt nu op 4,70%. Dat betekent dat de koersdalingen van obligaties hebben geleid tot een hoger verwacht rendement. We kunnen dan ook niet anders dan een stuk positiever zijn over de huidige vooruitzichten dan bijvoorbeeld aan het begin van het jaar.

| Categorie Bonds | YtM |

| Global Market | 2,80% |

| Global Credit | 3,38% |

| Emerging Market Local Currency | 6,50% |

| Emerging Market Hard Currency | 6,70% |

| Emerging High Yield | 12,38% |

| Europe Inflation-linked | 0,37% |

| Global High Yield | 8,40% |

| Totaal | 4,70% |

Conclusie

Dalende koersen kunnen beleggers aan het twijfelen maken. Echter, dalende koersen zijn normale verschijnselen waarmee beleggers met regelmaat mee worden geconfronteerd. Uiteraard is de oorzaak steeds een andere. Lagere koersen betekent een hoger verwacht rendement. Voor beginnende beleggers betekent dit een mooi moment om te gaan beginnen. Voor beleggers wiens portefeuille in waarde is afgenomen, betekent dit een hoger verwacht rendement en zal het een kwestie van tijd zijn voordat de beleggingsportefeuille weer is hersteld.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!