Tesla wordt de allergrootste onderneming met betrekking tot marktkapitalisatie die ooit is opgenomen in de S&P 500 index. Deze index heeft als kenmerk dat beleggers dure aandelen kopen en goedkope aandelen verkopen.

Op 16 november kondigde S&P Dow Jones Indices aan dat Tesla op 21 december (eindelijk) zal toetreden tot de prestigieuze S&P 500-index. Vanaf begin 2020 tot de aankondigingsdatum steeg de koers van Tesla met 400% van $83,67 naar $408,09.

Het grootste deel van die aanloop vond plaats nadat de media in maart begonnen te speculeren over Tesla’s waarschijnlijke toevoeging aan de index. Vanaf de aankondigingsdatum tot 7 december steeg de aandelenkoers van Tesla nog eens 49% tot $608,32. Dat is een achtvoudige stijging ten opzichte van het lage niveau van maart.

Gezien Tesla’s zeer grote marktkapitalisatie, heeft het US Index Committee, dat de S&P 500 handhaaft, een geleidelijke overgang naar de index overwogen in plaats van het volledige gewicht van het bedrijf in één keer toe te voegen. Momenteel beleggen indexfondsen en ETF’s ongeveer 11 biljoen dollar in de S&P 500 index. Deze fondsen zullen proberen Tesla te kopen tegen de exacte slotkoers op 21 december.

Op 1 december kondigde het Indexcomité aan dat Tesla in één keer zal worden toegevoegd, wat de week erna nog eens leidde tot een verhoging van de aandelenkoers met 10%. Het resultaat is dat oprichter Elon Musk nu het op één na grootste fortuin in de geschiedenis heeft. Voorlopig is alleen Jeff Bezos, oprichter van Amazon, rijker.

Tesla zal het grootste aandeel in de geschiedenis zijn wordt opgenomen in de S&P 500. Tegen het einde van de handel op 21 december zullen indexfondsen, ETF’s en andere indexvolgingsstrategieën Tesla-aandelen hebben gekocht die getaxeerd zijn op bijna 220 miljard dollar, waarbij de meesten proberen om te handelen tegen de openingsprijs.

Om plaats te maken voor deze aankoop, zullen deze fondsen en strategieën een vergelijkbaar bedrag van de andere 505 aandelen uit deze index moeten verkopen. Omdat Tesla’s toevoeging aan de index geen geheim is, kunnen we gerust stellen dat hedgefondsbeheerders en andere liquiditeitsleveranciers het grootste deel van de $220 miljard al hebben gekocht en nu klaar staan om de aandelen te leveren voor deze grootste transactie in de geschiedenis. Wat betekent dit allemaal voor de beleggers?

De waardering van Tesla

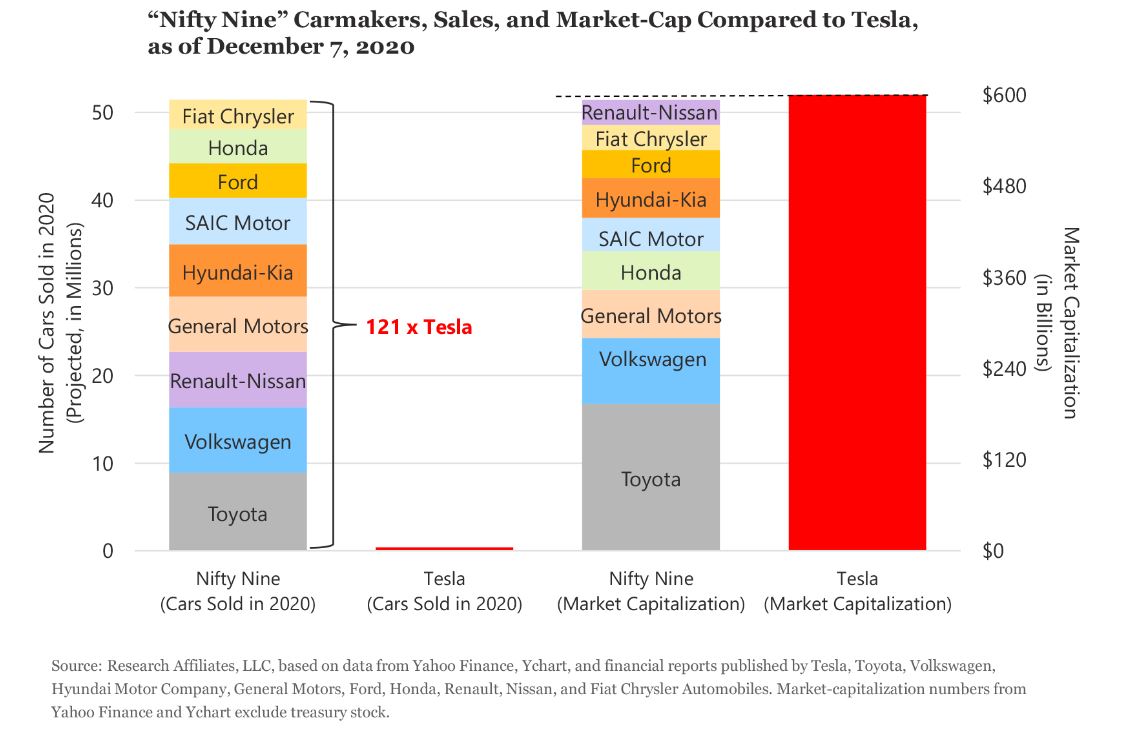

Het is niet aan ons om een uitspraak te doen over de waardering van Tesla. Desondanks is het overduidelijk dat de verwachtingen van beleggers over de toekomst van Tesla torenhoog zijn.

We zien ook andere auto-fabrikanten aanzienlijke investeringen doen met betrekking tot de electrische auto.

Is Tesla een bubble?

Er is een zeer realistische kans dat de huidige waardering van Tesla een bubble is. Er is sprake van een bubble als je zeer ongeloofwaardige aannames moet toepassen bij het gebruik van waarderingsmodellen om de huidige koers te kunnen rechtvaardigen. Of als beleggers geen waarderingsmethodes gebruiken maar genoegen nemen met verhalen over grote toekomstige successen.

Laten we het erop houden dat de toekomstige groei van Tesla de komende tien jaren aanzienlijk hoger zal moeten zijn dan Tesla de laatste drie jaar heeft laten zien. En dit met een winstmarge is aanzienlijk boven dat van de concurrentie zal moeten liggen. Onmogelijk? Nee. Realistisch? Nee.

De gevolgen voor beleggers

Beleggers die hebben gekozen voor index-beleggen gaan nu beleggen in Tesla, juist om het moment dat de koers torenhoog staan. Aandelen die goedkoper zijn worden juist verkocht. Wetenschappelijk onderzoek toont aan dat ondernemingen die worden toegevoegd aan een index na opname een duidelijke underperformance laten zien, dit terwijl juist die ondernemingen die uit de index gaan, vervolgens een out-performance laten zien.

In 2005 waren wij de eerste Nederlandse beleggingsonderneming die index-beleggen als filosofie aan cliënten aanbood. Sinds 2012 beleggen wij ‘evidence-based’. Dit voorbeeld met betrekking tot Tesla is een voorbeeld van één van de nadelen van index-beleggen.

Jan de Vries

Founding partner

Beleggers een betere financiële toekomst bieden. Dat was voor mij de reden om in 2005 De Vries Investment Services op te richten en mijn baan bij een grootbank op te zeggen. We spelen een zeer belangrijke rol in het leven van onze cliënten. Doelstellingen zoals aanvulling pensioen en aflossing hypotheek hebben een grote impact op het (financiële) welzijn van onze cliënten. Ik ben dan ook ontzettend trots dat onze cliënten onze belangrijkste ambassadeurs zijn. Een groter compliment kan men ons niet geven.