Beleggen op basis van de meest moderne wetenschappelijke inzichten. We noemen dit ‘evidenced-based’ beleggen en dit biedt onze cliënten de allerbeste beleggingservaring. We zien het als onze taak om relevante wetenschappelijke beleggingsinformatie te delen met Nederlandse beleggers in de hoop dat elke belegger in staat is om meer vermogen op te bouwen en dus een betere financiële toekomst voor zich heeft.

In dit artikel gaan we dieper in op het begrip spreiding. Spreiding biedt beleggers namelijk vele voordelen. Het bekendste voordeel van spreiding is dat onnodige risico’s worden geminimaliseerd. Dit zorgt ervoor dat het verwachte rendement per eenheid risico wordt gemaximaliseerd.

Een ander groot voordeel is nog relatief onbekend. Spreiding verhoogt namelijk ook de kans dat de verschillende aandelenpremies worden benut. Een voorbeeld zal dit verduidelijken.

Wetenschappelijk onderzoek heeft aangetoond dat bepaalde factoren het verwachte rendement van aandelen bepalen. Zo hebben waarde-aandelen een hoger verwacht rendement dan groeiaandelen en hebben aandelen van kleine ondernemingen een hoger verwacht rendement dan aandelen van grote ondernemingen. Voor beleggers is het verstandig om de nadruk op deze factoren te leggen. Het zorgt namelijk voor meer vermogensgroei.

Stel dat een belegger gebruik wenst te maken van de ‘value-premium’, dan zijn er meerdere strategieën om dit na te streven. De belangrijkste vraag is hoeveel verschillende waarde-aandelen moet je opnemen in de beleggingsportefeuille om de grootste kans te hebben dat de portefeuille ook daadwerkelijk de ‘value-premium’ oplevert?

Een aanpak die we vaak in de praktijk zien is een portefeuille waarbij er relatief weinig aandelen in de portefeuille zijn opgenomen. We noemen dit een geconcentreerde portefeuille.

Een andere aanpak is om een zo groot mogelijk spreiding aan te brengen binnen de beleggingsportefeuille. Dat betekent dat een dergelijke portefeuille bestaat uit honderden tot soms zelfs duizenden verschillende aandelen. De gedachte hierachter is dat het van te voren onmogelijk in te schatten is welke aandelen de verwachte ‘premie’ zullen opleveren. Om het risico uit te sluiten dat juist die aandelen die de ‘value-premium’ opleveren in de portefeuille ontbreken, worden gewoon alle waarde aandelen in de portefeuille opgenomen.

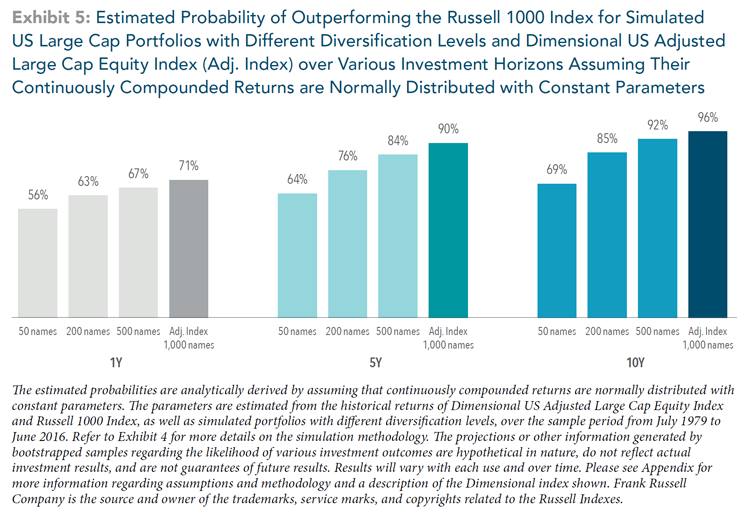

Recent onderzoek uitgevoerd door Dimensional geeft inzicht in de vraag welke strategie de best mogelijke kans op succes oplevert. Het onderzoek strekt zich uit over de periode van juli 1979 tot en met juni 2016. In dit onderzoek worden vier portefeuilles samengesteld waarbij de portefeuille vergelijkbare karakteristieken hebben. Het verschil zit in de hoeveelheid aandelen. Deze varieert namelijk van 50, 200, 500 en 1.000 verschillende aandelen. De centrale vraag is “levert de portefeuille die bestaat uit 1.000 verschillende aandelen een grotere betrouwbaarheid op dat de premium waar men naar toe op zoek in vergelijking met een portefeuille die uit minder aandelen bestaat?”

De grafiek hieronder toont deze kans voor één-, vijf- en tienjaars periodes.

Zoals u kunt zien blijkt dat de kans dat de portefeuille daadwerkelijk in staat is de premium op te leveren het grootst is als er zoveel mogelijk aandelen in de portefeuille zitten. De onderzoekers gaven aan dat bij een geconcentreerde portefeuille er een grote kans is op een betere – of slechte uitkomst. Dit verhoogt dus de onzekerheid omtrent de verwachte uitkomst van de gekozen strategie.

Stel nu voor dat een Nederlandse belegger gebruik wenst te maken van de value-premium. Hij zal dan op zoek gaan naar een ‘value’-fonds dat de beste kans heeft dat de value-premium ook daadwerkelijk gepakt wordt. Hoe weet deze belegger dan welke strategie binnen het fonds wordt toegepast?

Uitgaande van het onderzoek is het verstandiger om geen fonds te selecteren dat gebruik maakt van een geconcentreerde positie. Enkele willekeurige voorbeelden van beleggingsfondsen die gebruik maken van een geconcentreerde strategie zijn:

|

Fonds |

# posities |

|

DWS Global Value |

43 |

|

Fidelity European Value Fund |

50 |

|

Hof Hoorneman European Value Fund |

41 |

|

Hof Hoorneman Value Fund |

40 |

|

Parvest Equity Europe Value Classic |

67 |

|

Pioneer European Value |

44 |

|

Robeco Quant Value Equities |

156 |

Het is onze taak om de kans op succes voor onze cliënten te maximaliseren. Dat is dan ook de reden dat we hebben gekozen voor Dimensional. De fondsen die we hebben opgenomen in onze modelportefeuille zijn:

|

Fonds |

# posities |

|

Dimensional Global Targeted Value |

4.322 |

|

Dimensional Emerming Markets Targeted Value |

2.099 |

Dat betekent dat een belegger die dezelfde spreiding wenst als onze cliënten meer dan 50 verschillende aandelenfondsen moet opnemen.

Conclusie

We zien in de praktijk vele soorten beleggingsfondsen waarbij de doelstelling is om gebruik te maken van de verschillende ‘premiums’. In de praktijk wordt er echter gebruik gemaakt van een strategie ie is gebaseerd op concentratie. Onderzoek toont aan dat de kans op succes bij deze strategie niet maximaal is.

U kunt ook kiezen voor een beleggingsfilosofie die wel werkt en zijn basis heeft in onafhankelijk academisch onderzoek. Lage kosten en een goed gespreid risico zorgen voor een beter rendementsperspectief waarbij efficiënte portefeuilles er voor zorgen dat u uw doelstellingen wel gaat halen.

Wilt u weten hoe dat werkt, neem dan vandaag nog contact met ons op voor het maken van een afspraak.

Disclaimer

Historische rendementen zijn geen garantie voor de toekomst. Dit artikel is de persoonlijke mening van J. de Vries en is geen advies om al dan niet gebruik te maken van de vermelde beleggingsfondsen.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!