Samenvatting

- Academici hebben de waarde premie als betrouwbare factor gedefinieerd;

- Zoals elke premie is ook de waarde premie niet altijd positief;

- Hoe langer de beleggingshorizon, des te groter de kans op een positieve waarde premie.

Hebben waarde-aandelen nog wel een toegevoegde waarde?

In de periode 1975-2017 had de value-premie in Europa een positief samengesteld rendement op jaarbasis van ongeveer 2,2% . In zes van de laatste tien kalenderjaren was de value-premie in Europa echter negatief. Dezelfde trend is waargenomen in alle ontwikkelde markten wereldwijd.

Voor sommige beleggers is dit aanleiding om zich af te vragen of een dergelijke langdurige periode van underperformance een reden tot bezorgdheid is. Maar zijn periodes van underperformance in de value-premie wel zo ongebruikelijk? Een terugblik in de geschiedenis kan helpen bij het beantwoorden van deze vraag.

Er zijn talrijke empirische onderzoeken gedaan naar de value-premie, die gebruikmaken van verschillende empirische technieken die toegepast worden op zowel Amerikaanse gegevens van de afgelopen 90 jaar als op gegevens voor ontwikkelde markten buiten de VS over de afgelopen 40 jaar. Al deze onderzoeken wijzen op betrouwbare positieve premies op lange termijn.

Korte termijn resultaten

Figuur 1 toont waarnemingen of observaties op jaarbasis van de Amerikaanse value-premie die teruggaan tot 1928. We zien dat het jaarlijks rekenkundig gemiddelde van de premie in de VS in de buurt van 5% ligt, hoewel de premie sterk varieert van jaar tot jaar, soms met een uiterst positieve of negatieve performance. In feite zijn er slechts een handjevol jaren die binnen een bandbreedte van 2% van het jaargemiddelde lagen – de meeste andere jaren lagen verder boven of onder het gemiddelde. Alleen al in de afgelopen tien jaar was sprake van premie-waarnemingen die ofwel negatief, ofwel positief, of in overeenstemming met het historisch gemiddelde waren. Deze gegevens illustreren dat er een aanzienlijke mate van onzekerheid bestaat over hoe lang het duurt voordat een positieve value-premie werkelijkheid wordt.

Lange termijn resultaten

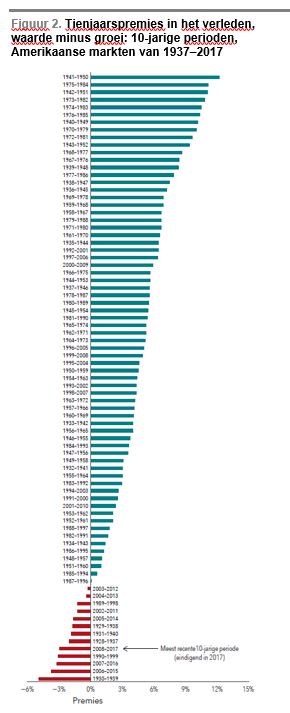

Maar hoe zit het met underperformance op langere termijn? Hoewel de huidige langdurige periode van underperformance voor de value-premie teleurstellend kan zijn, is deze niet uniek. Figuur 2 geeft de 10-jarige geannualiseerde performance-perioden weer voor de value-premie in de Amerikaanse markt, gerangschikt van laagste tot hoogste naar einddatum (kalenderjaar).

Deze grafiek toont dat 1941-1950 (bovenaan) de beste periode van tien jaar voor de value-premie was, terwijl de slechtste periode tussen 1930 en 1939 lag (onderaan). In de meeste gevallen blijkt dat de value-premie gedurende een willekeurige periode van tien jaar positief was. Zoals de pijl aangeeft, was de value-premie gedurende de meest recente periode van tien jaar (die eindigde in 2017) echter negatief. Om dit in de juiste context te plaatsen: de meest recente 10-jarige periode is één van de dertien perioden sinds 1937 waarin de value-premie op jaarbasis negatief was. Van deze dertien perioden was de meest recente periode van underperformance vrij middelmatig wat betreft sterkte.

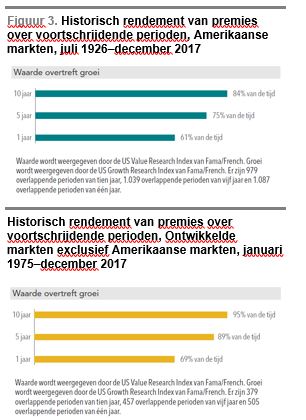

Hoewel er onzekerheid bestaat over hoe lang perioden van underperformance kunnen duren, stijgt historisch gezien de frequentie van positieve value-premies over langere beleggingshorizons. Figuur 3 toont het percentage van de tijd dat de value-premie positief was gedurende verschillende tijdsperioden en gaat daarbij terug tot 1926 voor de Amerikaanse markt en tot 1975 voor ontwikkelde markten buiten de VS. Naarmate de gemeten tijdsduur toeneemt, stijgt de kans op een positieve value-premie.

We zien bijvoorbeeld dat de gerealiseerde value-premie over een horizon van één jaar (als we kijken naar overlappende perioden) in de Amerikaanse markt en de ontwikkelde markten buiten de VS ongeveer 61% tot 69% van de tijd positief was. Wanneer de gemeten tijdsperiode wordt verlengd naar tien jaar, neemt de frequentie van positieve gemiddelde premies toe tot 84% en hoger.

Conclusie

Wat betekent dit allemaal voor beleggers? Hoewel een positieve value-premie nooit kan worden gegarandeerd, heeft de premie historisch gezien een grotere kans om positief te zijn naarmate de beleggingshorizon langer is. Zelfs met positieve resultaten op lange termijn kunnen er echter van tijd tot tijd perioden van langdurige underperformance voorkomen. Omdat de value-premie in het verleden niet altijd op een stabiele of voorspelbare manier is gerealiseerd, kan een consistente beleggingsaanpak, waarbij de nadruk blijft liggen op waardeaandelen in alle marktomstandigheden, beleggers in staat stellen om op lange termijn met een grotere mate van zekerheid de value-premie op te strijken. Daarnaast kan de consistentie van de verwachte outperformance worden verbeterd door de implementatiekosten laag te houden en meerdere dimensies van verwacht aandelenrendement te integreren (zoals omvang en winstgevendheid).

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!