Financiële markten en de FAANG Mentaliteit

Het sentiment op de beurs is de laatste tijd weer om vrolijk van te worden, de dip van december 2018 is weer lang vergeten maar beleggers vragen zich ook af hoe het totale rendement nu tot stand is gekomen. Is het de hele markt of zijn het maar een paar aandelen die goed presteren?

Het zal u misschien verbazen dat het regelmatig voorkomt dat feitelijk maar een paar aandelen zorgen voor een groot deel van de koersstijgingen op de beurs.

Zo ook de laatste jaren met wat in beursjargon de FAANG aandelen wordt genoemd. U kent ze vast, Facebook, Apple, Amazon, Netflix en Google. Alle vijf hebben een indrukwekkende koersontwikkeling laten zien en staan honderden procenten boven de koers waarop ze werden gelanceerd. Beleggers lijken gehypnotiseerd door deze resultaten uit het verleden maar wat hebben ze werkelijk bijgedragen aan het totale rendement van de markt? En wijst dit ook echt op een belangrijke verandering in de markt? Laten we eens kijken.

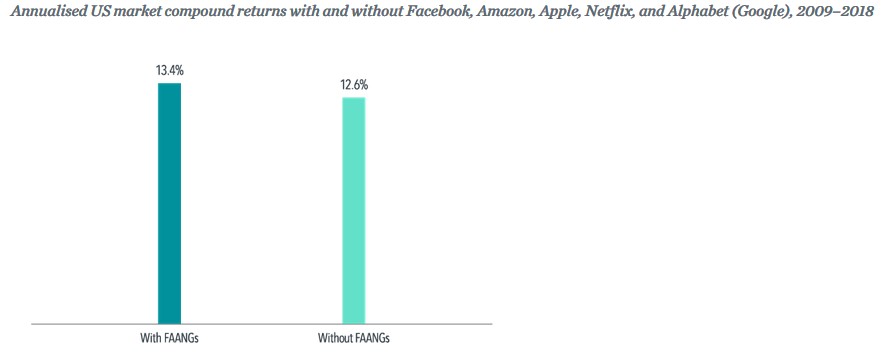

Over de afgelopen 10 jaar (gemeten t/m december 2018) heeft de totale US markt een gemiddeld jaarlijks rendement laten zien van 13,4%. Zonder onze FAANG aandelen zou dat 12,6% geweest zijn. Een verschil van 0,8% per jaar door slecht vijf aandelen, klopt dat wel?

figuur 1: Met dank aan de FAANG

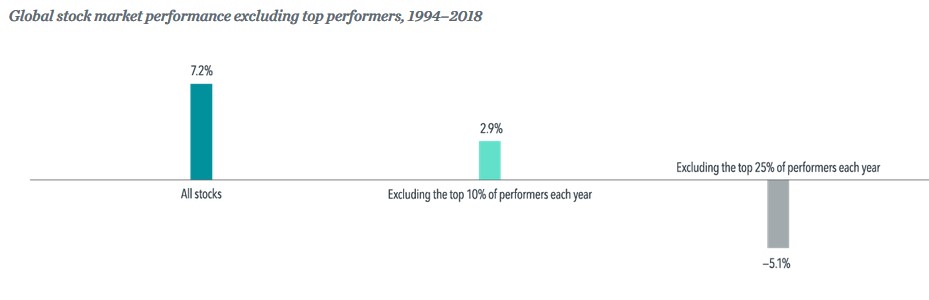

Het antwoord is ja en dat verbaast veel beleggers dan ook. Maar wie de data grondig analyseert zal ontdekken dat het heel gebruikelijk is dat een kleine hoeveelheid aandelen een groot deel van het marktrendement verklaart. Figuur 2 laat zien dat, gemeten over een periode van 1994 t/m 2018, als we de 10% best presterende aandelen weglaten, het gemiddeld jaarrendement slechts 2,9% was in plaats van 7,2% voor de markt inclusief die 10% best presterende aandelen. Haal je de 25% best presterende aandelen eruit, dan wordt het rendement zelfs negatief, -/- 5,1%. Gemiddeld driekwart van de markt presteert dus negatief.

figuur 2:

Een simpele maar heldere conclusie is dan ook: “die 75% moeten we dus niet hebben”

Klein probleem hierbij is dat onderzoek heeft aangetoond dat er geen enkele manier is (anders dan door de factor geluk) om die 10% of 25% best presterende aandelen op voorhand te identificeren. Dit overigens in tegenstelling tot wat veel “beleggingsprofessionals” u proberen wijs te maken. Bedenkt u zich dan maar dat ook een blinde eekhoorn wel eens een beukennootje vindt.

In de praktijk blijkt dat van die 10% best presterende aandelen er het volgende jaar nog maar nauwelijks één vijfde nog steeds in die top 10% staat.

Wat kunt u als belegger nu met deze informatie?

Als u nu weet dat het nagenoeg onmogelijk is om de winnaars van morgen te selecteren maar u wilt wél een fatsoenlijk rendement op uw vermogen, zorg er dan voor dat u uw beleggingen zo breed mogelijk spreidt. Niets is schadelijker voor de opbouw van uw vermogen dat juist de best presterende aandelen niet in uw portefeuille te hebben.

En wanneer u ’s ochtends uit bed komt, in de spiegel kijkt en daar niet Warren Buffet of Ray Dalio ziet staan, overweeg dan om een adviseur in de hand te nemen die u kan helpen om bovenstaande valkuilen te omzeilen. Zodat ook u van een onbezorgde (financiële) toekomst kunt genieten.

Bel of mail ons gerust!

Disclaimer

Marktspreiding is geen garantie die een eventuele daling van het vermogen kan voorkomen. Resultaten uit het verleden zijn geen garantie voor de toekomst. De vermelde fondsen betreffen geen beleggingsaanbeveling als bedoeld in art 5:64 WFT.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!