De Yieldcurve

Een yieldcurve (ook wel rentecurve of rentetermijnstructuur genoemd) is een term uit het vermogensbeheer, met name in de context van obligaties. Een yieldcurve is een grafiek die het verband weergeeft tussen het rendement op overigens gelijke of vergelijkbare leningen met diverse looptijden. Op de horizontale as wordt de looptijd in jaren aangegeven, op de verticale as het rendement (meestal in de vorm van de yield to maturity).

Je kunt elke combinatie van looptijden gebruiken om een yield curve te vormen. Bijvoorbeeld, je zou een yield curve kunnen maken door looptijden van drie maanden, één jaar, twee jaar, vijf jaar, tien jaar en dertig jaar te combineren.

De weergave van rendementen over verschillende looptijden helpt beleggers om de risico’s en kansen van obligaties te meten. Lagere rendementen worden doorgaans geassocieerd met kortere looptijden en hogere rendementen met langere looptijden.

Beleggers gebruiken de yield curve ook als referentie voor vrijwel alle andere soorten vastrentende beleggingen, dus niet alleen Nederlandse Staatsleningen.

Soorten yieldcurves

De normale yieldcurve

De normale situatie is dat leningen voor kortere looptijden een lager rendement hebben dan leningen voor langere looptijden: een “normale yieldcurve”. Dit komt vooral omdat (ceteris paribus) bij een langer lopende lening een compensatie voor de kans op waardevermindering door toekomstige inflatie “ingebouwd” moet zijn. Ook indien de “actuele” inflatie laag is, zal de enkele onzekerheid omtrent de toekomstige inflatieontwikkeling normaliter zorgen voor een licht stijgende yieldcurve.

De termijnstructuur van de rente wordt bepaald door:

- liquiditeit: korte rente is lager door zijn grote liquiditeit. Mede hierdoor is ook het inflatierisico beperkt;

- verwachtingen van de rente: een verwachte rentestijging kan de yieldcurve fors steiler maken, terwijl een verwachte rentedaling een vlakke of dalende yieldcurve (inverse yieldcurve) tot gevolg kunnen hebben.

Inverse Yieldcurve

Als het rendement van korter lopende leningen hoger is dan dat van langer lopende leningen, is er sprake van een “inverse yieldcurve”. Die situatie doet zich vooral voor wanneer de centrale bank van het land van de valuta waarin die yieldcurve luidt de officiële tarieven sterk heeft verhoogd, meestal in het kader van inflatiebestrijding of het afremmen van een al te omstuimige conjunctuur, of in het kader van een afremmen van een al te sterke groei van de kredietverlening door banken. Een inverse yieldcurve is voor banken reden om de sterk stijgende kosten van hun “funding” door te berekenen aan hun klanten. Als gevolg hiervan nemen de kosten van krediet sterk toe, hetgeen een dempend effect op die hoogconjunctuur heeft.

Indien banken hiertoe niet in staat zijn, bijvoorbeeld uit concurrentie-overwegingen, neemt hun rentemarge, en daarmee de winstgevendheid van hun kredietbedrijf, sterk af.

Hoewel inverse yieldcurves niet echt frequent voorkomen, zijn ze ook niet zeldzaam. Vermoedelijk zal, over enkele decennia bekeken, ongeveer 10% van de tijd sprake zijn van een inverse yieldcurve. Opvallend is trouwens dat bij de vier recessies die bijvoorbeeld de VS hebben gekend, er telkens een inversed yieldcurve aan voorafging. Toch is het niet zo dat een inverse yield curve met zekerheid een recessie voorspelt.

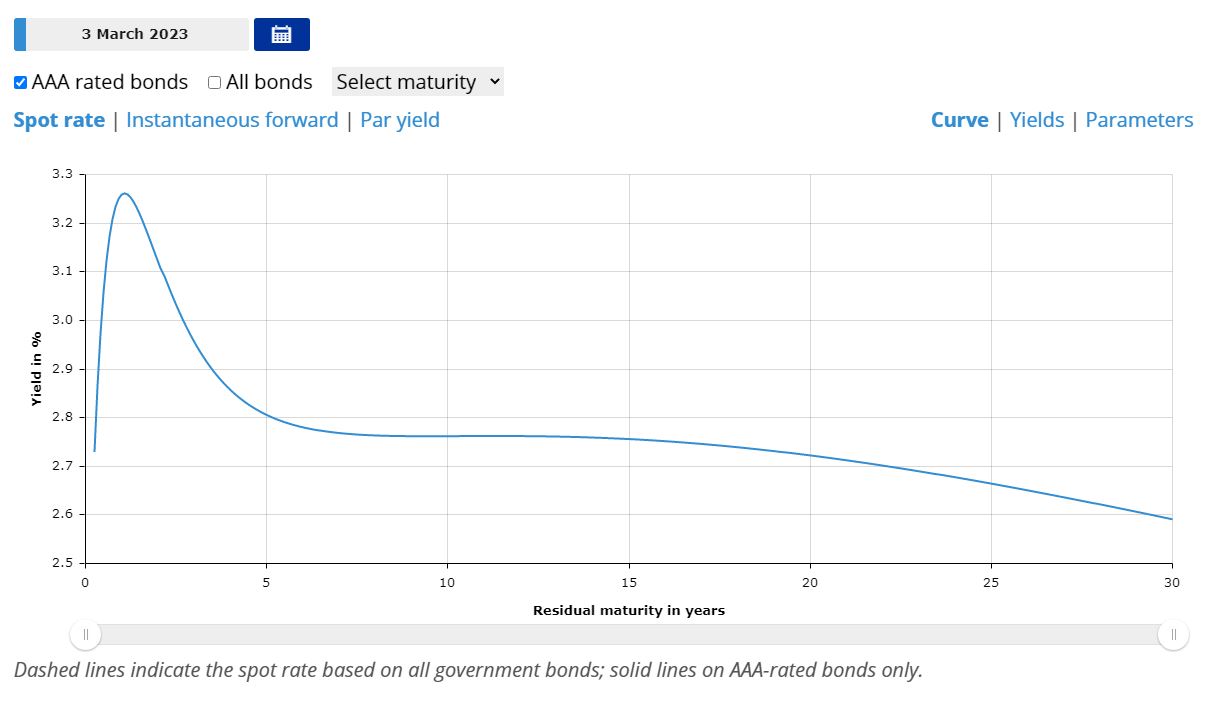

Hieronder is een voorbeeld van een inverse yieldcurve weergegeven.

Bron: https://www.ecb.europa.eu/stats/financial_markets_and_interest_rates/euro_area_yield_curves/html/index.en.html

Vlakke yieldcurve

Theoretisch kan men ook nog een vlakke yieldcurve tegenkomen. Dit wil zeggen dat het rendement voor iedere looptijd gelijk zou zijn. Ondanks dat dit in praktijk niet vaak voorkomt is dit toch een belangrijk concept want het ligt aan de basis van andere belangrijke theoretische concepten zoals duration.

Men kan de yieldcurve zelf berekenen of tekenen, maar in de praktijk wordt er vaak beroep gedaan op derde partijen zoals Bloomberg. Men kan daar de yieldcurve voor de staatsleningen van de voornaamste landen vinden.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!