Samenvatting

- Sparen levert niets meer op en de spaarder behoudt in nominale termen zijn vermogen;

- Rekeninghoudend met inflatie en belastingen bedraagt het negatieve reëele rendement op sparen 3,5% per jaar.

- Dat betekent dat de koopkracht van een spaarder in een periode van tien jaar 30% is afgenomen.

Nederlanders zijn echte spaarders. Al decennia lang is menig Nederlander geleerd dat sparen een verstandige manier van vermogensopbouw is. Mijn ouders hebben mij ook ooit verteld dat sparen zeer verstandig is. En zo heb ik, net als vele anderen, mijn geld op de zilvervloot geplaatst.

In 1958 introduceerde de overheid de Jeugdspaarwet. Het doel was om de jeugd te stimuleren om te sparen. Jongeren tussen 15 en 21 jaar die een zilvervlootrekening openden, kregen van de staat op hun 21e verjaardag een premie van 10% van hun spaartegoed (inleg plus rente).

In eerste instantie konden jongeren maximaal 200 gulden per jaar storten op hun zilvervlootrekening. In 1966 steeg dat bedrag naar 300 gulden en tien jaar later naar 480 gulden per jaar. In 1992 werd er een einde gemaakt aan de Jeugdspaarwet en daarmee kwam er ook een einde van zilvervloot sparen.

Het kan dan ook niet anders dat Nederlanders sparen associeren met vermogensopbouw en veiligheid. Dit heeft ertoe geleid dat Nederlandse huishoudens al decennia lang massaal sparen.

Figuur 1: Spaargeld Nederlandse huishoudens. Bron: DNB

Andere tijden zijn echter aangebroken voor de spaarder

De afgelopen decennia is de vergoeding op de spaarrekening langzaam maar zeker gedaald tot een niveau die tot enkele jaren geleden ondenkbaar was; namelijk een negatieve rente van -0,50%.

De oorzaak van deze negatieve rente ligt bij de Europese Centrale Bank (ECB). De ECB bepaalt immers de hoogte van de (korte) rente en houdt deze al langere tijd extreem laag. Het hoofddoel van de Europese Centrale Bank (ECB) is prijsstabiliteit. Dat betekent dat de prijzen niet te veel stijgen (inflatie), te langzaam stijgen of dalen (deflatie). Om dit te bereiken, neemt de ECB maatregelen. Dit noemen we monetair beleid.

Al jaren lage inflatie en lage rente

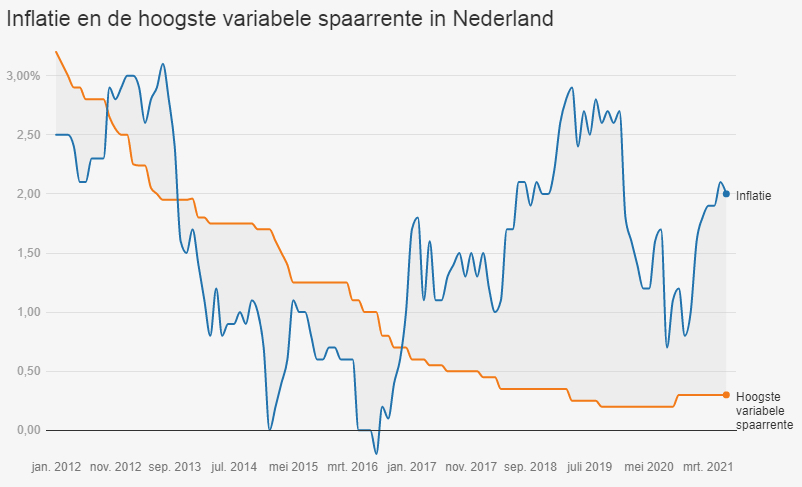

De ECB wil dat de inflatie onder, maar dicht bij de 2% per jaar is op de middellange termijn. Maar de prijzen van producten en diensten stijgen al jaren minder dan dit streven. Dat komt deels door structurele oorzaken waarop de ECB geen invloed heeft. Denk bijvoorbeeld aan globalisering en digitalisering. Door de gedaalde vraag naar goederen en diensten is de inflatie tijdens de coronacrisis verder gedaald. De uiteindelijke impact van de crisis op de inflatie is nog onduidelijk.

De ECB voert momenteel een ruim monetair beleid?

De ECB voert ruim monetair beleid als ze probeert de economie te stimuleren door met haar instrumenten voor lage rentes te zorgen voor huishoudens, bedrijven en overheden. Ze doet dit bijvoorbeeld tijdens een recessie, zoals tijdens de coronacrisis. Hierbij maakt de ECB gebruik van het rente-instrument of aankoopprogramma’s.

Hoe werkt het rente-instrument?

De ECB beïnvloedt de rente op de geldmarkt met de officiële beleidsrentes. Dat zijn de rentetarieven die banken aan de ECB betalen als ze daar geld lenen of geld op deposito aanhouden. De beleidsrente werkt onder normale omstandigheden als het gas- en rempedaal van de economie.

Rente beïnvloeden: rentestijging

Een hogere rente maakt het duurder om geld te lenen. Daardoor gaan mensen en bedrijven minder geld uitgeven. En dat zet een rem op de economie, waardoor prijzen minder snel zullen stijgen.

Rente beïnvloeden: renteverlaging

Een lage rente maakt het goedkoop om geld te lenen. Dat moet mensen en bedrijven stimuleren om meer te kopen en investeren. En dat moet de prijzen verhogen en de economie stimuleren. Ondanks dat de rente al jaren laag is, zien we dat de inflatie laag blijft.

Figuur 2: ontwikkeling 3-maands rente. Bron: DNB

Dit zorgt ervoor dat een spaarder zijn vermogen in euro's gemeten door de negatieve rente licht ziet afnemen, echter er dient ook nog rekening gehouden te worden met inflatie en belastingen. Inflatie zorgt ervoor dat alles om ons heen steeds duurder wordt. Het meest recente inflatiecijfer bedraagt 2,1%. En dan gaat de fiscus er ook nog van uit dat de spaarder rendement weet te behalen op zijn vermogen. Alles bij elkaar zorgt dit ervoor dat de spaarder de waarde van zijn vermogen ongeveer 3,5% per jaar ziet afnemen.

De tijd zorgt ervoor dat de waarde van het vermogen in sneltreintempo minder waard wordt. In tien jaar tijd is een spaarder 30% van zijn vermogen 'kwijt'. Het 'probleem' is dat de waardevermindering vaak onzichtbaar verloopt. De spaarder onvangt geen factuur voor de inflatie, wel van de fiscus en van de bank. Voor het gevoel lijkt het echter dat hetzelfde vermogen nog steeds op de spaarrekening staat.

Wat te doen?

Wat moet een spaarder dan doen? Kijk, dat is de expertise van EBI Capital. Wij helpen je met het nemen van verstandige beslissingen over jouw vermogen. Dit doen we al meer dan 15 jaar. En op een totaal andere manier dan banken en menig andere vermogensbeheerder. In plaats van tegenover elkaar zitten we naast elkaar en adviseren jou op dezelfde manier als we een familielid zouden adviseren. En zou het verstandig blijken om een gedeelte te gaan beleggen, dan doen we dit volledig wetenschappelijk onderbouwt. Een betere beleggingsfilosofie kennen we niet.

Meer weten?

Het beste advies dat we kunnen geven is om een vrijblijvend kennismakingsgesprek te hebben met één van onze experts. Dit kan eenvoudig via onderstaand formulier.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 - 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!