Samenvatting

- Beleggers en vermogensbeheerders hebben steeds minder geduld;

- Een zeer positieve ‘ value-premium’ resulteert in een sterke outperformance;

- Beleggers met geduld worden flink beloond.

Financiële markten kunnen snel ‘draaien’

Tot ongeveer een jaar geleden bleven de rendementen van waarde-aandelen sterk achter bij groei-aandelen. Dit ondanks dat academisch onderzoek heeft aangetoond dat juist waarde-aandelen gemiddeld beter presteren dan groei-aandelen.

In dit artikel gaan we dieper in op de reden waarom groei-aandelen zo goed hebben gepresteerd en wat – waarschijnlijk – zal leiden tot een toekomstig teleurstellend rendement voor beleggers in groei-aandelen.

De theorie

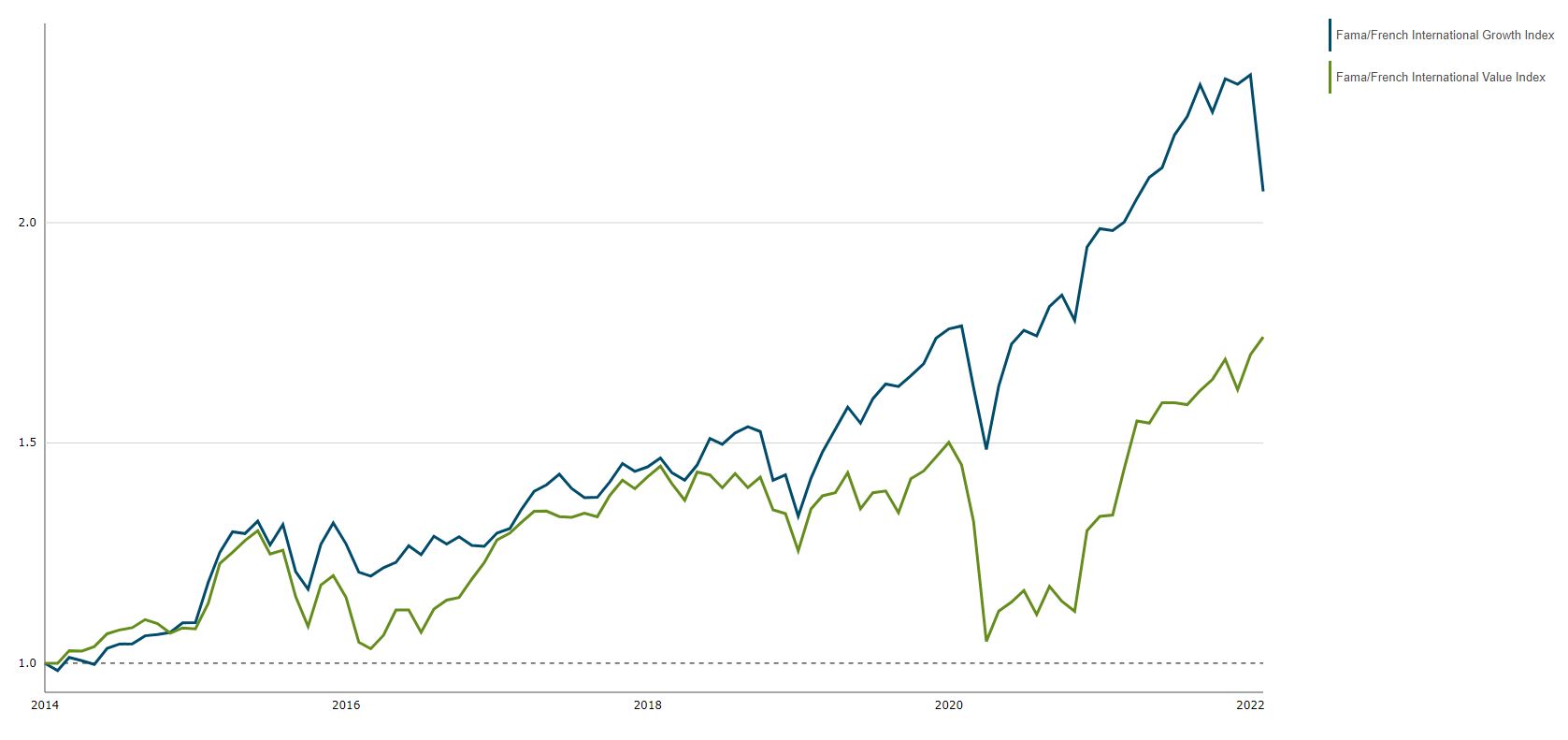

Academisch onderzoek heeft aangetoond dat waarde-aandelen een hoger verwacht rendement hebben dan groei-aandelen. Er zijn meerdere argumenten waarom dit het geval moet zijn. Het belangrijkste argument is dat beleggen in waarde-aandelen risicovoller is en derhalve beleggers wel een hoger verwacht rendement moeten bieden omdat beleggers anders ervoor kiezen om in groei-aandelen te beleggen. Als we kijken naar de prestaties van beide aandelencategorieën sinds 1975, dan zien we dat de praktijk de theorie heeft gevolgd. Onderstaande grafiek laat de rendementsontwikkeling zien van de Fama/French International Value en Growth Index.

Het gemiddeld jaarrendement van groei-aandelen sinds 1975 bedraagt 7,60% tegen 11,98% voor waarde-aandelen. Het verschil tussen beide wordt de ‘ value-premium’ genoemd. Een belangrijk kenmerk is dat elke premie langdurig positief of negatief kan zijn. Zo ook in het geval van de value-premium. De afgelopen jaren presteerden groei-aandelen een stuk beter dan waarde-aandelen. Dat laat onderstaande grafiek zien.

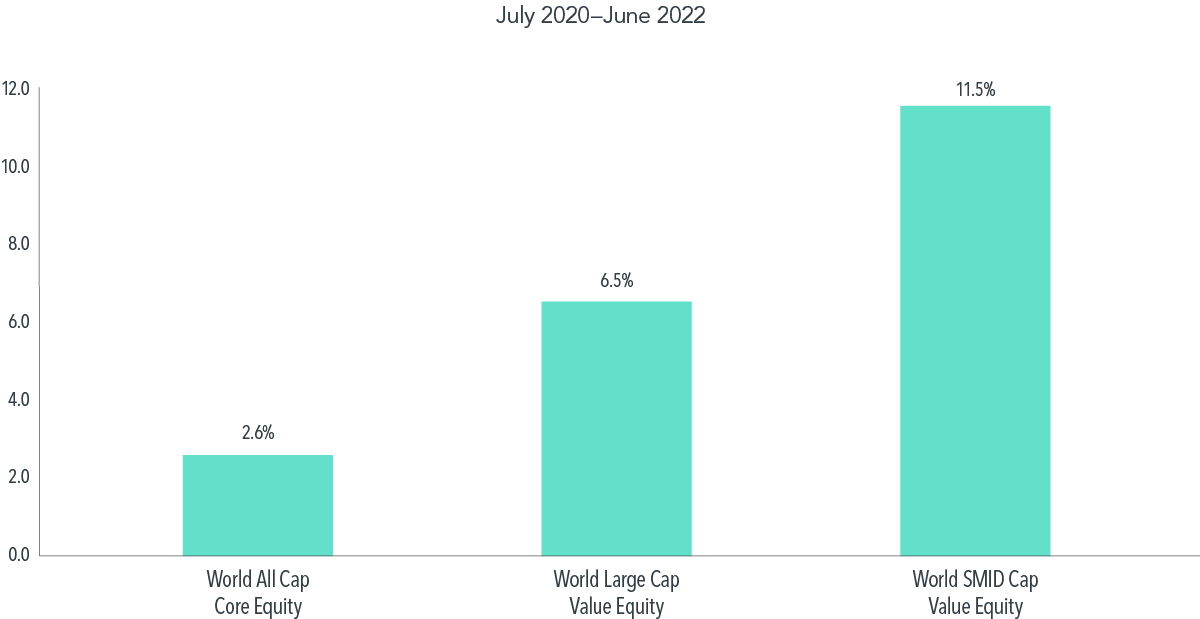

Hetzelfde beeld krijgen we als we kijken naar de volgende tabel. In de tabel zien we dat blootstelling naar waarde-aandelen over de periode van juli 2018 tot en met juni 2020 een grote underperformance heeft opgeleverd. Voor veel beleggers reden genoeg om afscheid te nemen van waarde-aandelen.

Maar beleggers die trouw bleven en stug volhielden, werden flink beloond. Sindsdien lieten waarde-aandelen een grote outperformance zien. Dat laat onderstaande tabel zien.

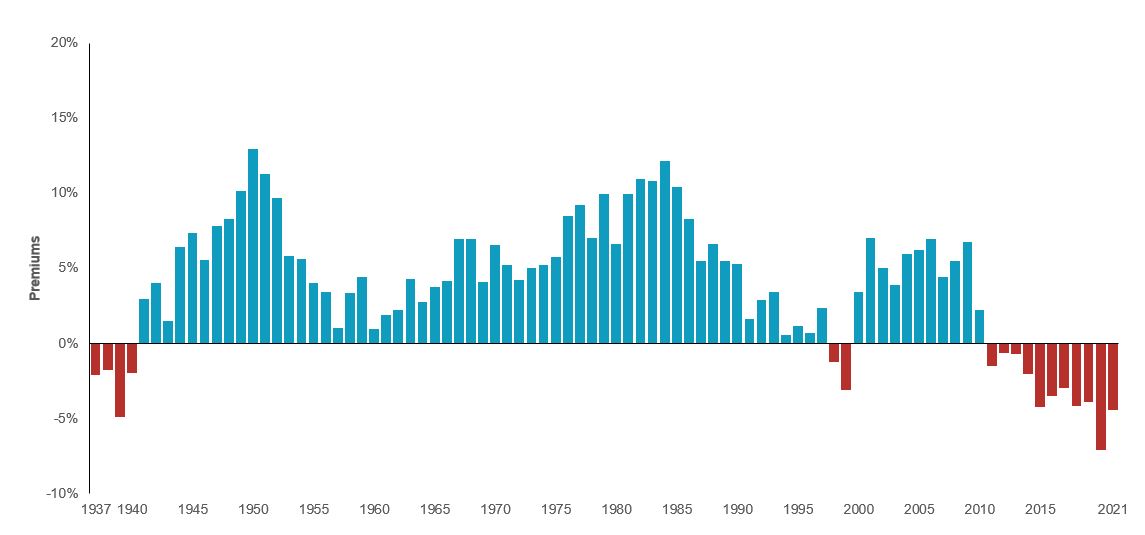

Hierboven hebben we de korte termijn prestaties geanalyseerd. Hieronder hebben we de lange termijn prestaties onderzocht. Onderstaande grafiek laat de tien-jaars value-premium zien van 1937 tot en met 2021. De grafiek laat duidelijk zien dat de recente underperformance van waarde-aandelen uniek genoemd mag worden.

Wat zijn de toekomstverwachtingen?

Omdat de koersprestaties van groei-aandelen niet gepaard gingen met een evenredige toename van de winst, steeg de waardering van groei-aandelen tot een ongekend hoog niveau. Onderstaande grafiek laat de waarderingsontwikkeling zien van Amerikaanse groei-aandelen en die van waarde-aandelen. Nu zegt de waardering van aandelen op de korte termijn niet veel, echter op de langere termijn is het de meest bepalende factor die het rendement op aandelen bepaalt.

Uit de grafiek kun je duidelijk zien hoe de waardering van groei-aandelen is opgelopen in vergelijking met de waardering van waarde-aandelen. Vanuit een belegger geredeneerd is dat slecht nieuws. Dat betekent namelijk dat op de langere termijn de verwachte rendementen van groei-aandelen aanzienlijk lager zijn dan de verwachte rendementen van waarde-aandelen.

Conclusie

Voor beleggers die een marktkapitalisatie gewogen filosofie volgen – zoals indexbeleggers – is dit slecht nieuws. Zij mogen namelijk een lager rendement verwachten voor de langere termijn. Wij zijn van mening dat EBI’s modelportefeuille gereed is voor de komende jaren. Door een grote blootstelling aan waarde-aandelen, zowel grote als kleine ondernemingen, verwachten wij een verdere outperformance.

Disclaimer

Rendementen uit het verleden zijn geen garantie voor de toekomst. Dit artikel is geen beleggingsadvies.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!