Ik krijg de laatste tijd veel vragen van beleggers die zich zorgen maken over het verlies van de Amerikaanse dollar als wereldreservemunt, ook wel bekend als “dedollarisatie”.

Gewoonlijk komen deze vragen voort uit het feit dat beleggers artikelen hebben gelezen of naar financiële goeroes hebben geluisterd die hen waarschuwen voor een naderende apocalyps en aandringen op de verkoop van aandelen.

In mijn meer dan 25 jaar ervaring in het adviseren van beleggers heb ik veel van dit soort alarmbellen gehoord, en ze komen bijna altijd van een “verkoper” die probeert beleggers in paniek te brengen om datgene te kopen wat ze aanbieden, vaak goud en nu misschien ook cryptocurrencies. Deze “goeroes” weten dat beleggers niet alleen risicomijdend zijn, maar ook sterk vatbaar zijn voor bevestigingsbias – de neiging om informatie te zoeken, te interpreteren, te bevoordelen en te onthouden op een manier die overeenkomt met hun bestaande overtuigingen of waarden. Beleggers die bijvoorbeeld al bezorgd zijn over de Amerikaanse schuld-ten-opzichte-van-het-BBP-ratio, inflatie, een bankencrisis, de mogelijkheid van een wanbetaling op Amerikaanse schuld en tal van andere problemen, zullen hun angsten “bevestigd” zien, wat hen de drang geeft om iets te willen doen, meestal in paniek te raken en te verkopen, terwijl alle bewijzen suggereren dat niets doen waarschijnlijk de beste koers is. De reden is eenvoudig: alles waar ze zich zorgen over maken is al bekend bij de markt en is in de prijzen verwerkt. Laten we eens naar een voorbeeld kijken.

Als de markt zou denken dat de dollar het risico loopt zijn rol als reservemunt te verliezen, zou de waarde van de dollar instorten. De onderstaande grafiek laat zien dat, hoewel de dollar stijgt en daalt met economische cycli, de waarde ervan toch ongeveer gelijk is gebleven aan die van 25 jaar geleden.

Figuur 1: USD – EUR sinds januari 1990. Bron: Return 2.0

De scherpe stijging van de dollar in 2022 werd veroorzaakt door het agressieve monetaire beleid van de Federal Reserve, waarbij de rente in een recordtempo werd verhoogd en zij actie ondernamen voordat andere centrale banken dat deden. De recente daling van de dollar is waarschijnlijk te wijten aan het feit dat andere centrale banken nu sneller de rente verhogen dan de Verenigde Staten, en de markt verwacht dat de Verenigde Staten waarschijnlijk in de tweede helft van 2023 de rente zullen gaan verlagen, terwijl andere centrale banken nog steeds de rente verhogen.

Dat gezegd hebbende, is het vermeldenswaardig dat het aandeel van de dollar in de wereldwijde valutareserves, momenteel op 59%, bescheiden is gedaald ten opzichte van het niveau van 67% 20 jaar geleden, zoals te zien is in de onderstaande grafiek.

Let op dat de Amerikaanse dollar al lange tijd een belangrijke rol speelt op de wereldmarkten en dat dit nog steeds het geval is, zelfs nu het aandeel van de Amerikaanse economie in de wereldproductie afneemt (als gevolg van snellere groei in landen zoals China en India). Deze status quo zal waarschijnlijk in de nabije toekomst blijven bestaan, omdat er weinig alternatieven zijn. Let op dat de verminderde rol van de dollar niet gepaard is gegaan met een toename van het aandeel van de andere traditionele reservevaluta’s: de euro, yen en pond. Hoewel de Chinese renminbi aan populariteit wint, komt een groot deel van die groei (ongeveer een derde) voort uit de toegenomen reserves van Rusland.

Hoewel het zeker mogelijk is dat het aandeel van de dollar als wereldreservemunt geleidelijk blijft afnemen, is het zeer onwaarschijnlijk dat de dollar zijn status als belangrijkste reservevaluta zal verliezen. De reden hiervoor is dat belangrijke kenmerken van een reservevaluta economisch gewicht, financiële diepte en transparante en voorspelbare beleidsmaatregelen omvatten (China heeft geen van deze kenmerken, en India ook niet) – de stabiliteit van de economie en beleidsbeslissingen zijn van belang voor internationale acceptatie. Bovendien moet het vrij converteerbaar zijn: er zijn echt geen alternatieve valutamarkten die aan al deze criteria voldoen, vooral niet wat betreft de diepte en breedte van financiële markten. De valuta die het dichtst in de buurt komen, zijn de euro en de yen. Echter, Japan en de landen in de eurozone hebben veel van dezelfde economische problemen als de VS (zoals hoge schuld-tot-BBP-verhoudingen).

Een andere indicator van de voortdurende belangrijkheid van de dollar is dat de vraag naar dollars voor transactiedoeleinden stabiel is gebleven, wat meer dan 80% van de transacties op de financiële markten vertegenwoordigt. (De totale omzet in vreemde valuta bedraagt 200% omdat er aan elke kant van de transactie een valuta is betrokken.)

Met dat gezegd, moeten beleggers nooit de fout maken om het onwaarschijnlijke als onmogelijk te behandelen. Laten we eens kijken of de geschiedenis ons enige lessen kan bieden over de impact van een valuta die zijn status als belangrijkste reservevaluta verliest.

Lessen uit de geschiedenis

Hoewel beleggen via de achteruitkijkspiegel over het algemeen geen goed idee is, omdat het leidt tot prestatiegedreven gedrag – het kopen van wat goed heeft gepresteerd (tegen relatief hoge prijzen) en het verkopen van wat slecht heeft gepresteerd (tegen relatief lage prijzen) – kan een terugblik ons nog steeds waardevolle lessen bieden, mits op de juiste manier gebruikt. Zoals de Spaanse filosoof George Santayana waarschuwde: “Degenen die het verleden niet kunnen herinneren, zijn gedoemd het te herhalen.” Met dat in gedachten gaan we terug in de tijd. Voordat de dollar die rol overnam, was het Britse pond de wereldreservevaluta. In het midden van de jaren 1920 overtrof de dollar het pond als belangrijkste reservevaluta. Tijdens de Tweede Wereldoorlog werd de industriële capaciteit van Groot-Brittannië verwoest. In 1940 werd het Britse pond vastgezet op $4,03. In 1949 werd het pond met 30% afgewaardeerd tot $2,80. Een tweede devaluatie volgde in 1967. Op dit moment, terwijl ik dit stuk schrijf, wordt het verhandeld rond $1,25. Met die perfect heldere glazen bol, die geen van ons heeft, zou je liever Amerikaanse aandelen of Britse aandelen hebben gehad?

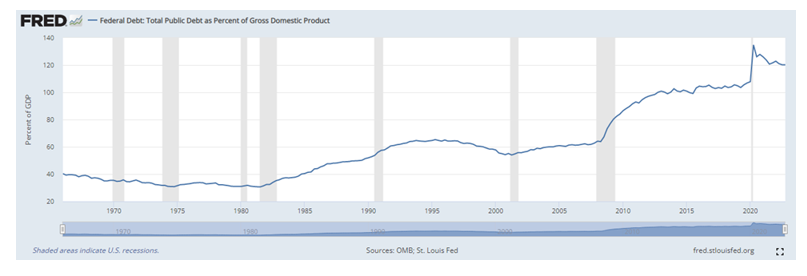

We hebben gegevens over de FTSE All-Share Index die teruggaan tot februari 1955. Gegeven deze omstandigheden is het waarschijnlijk dat je ervoor zou hebben gekozen om te investeren in Amerikaanse aandelen in plaats van Britse aandelen. En je zou er helemaal naast zitten. Van februari 1955 tot maart 2023 behaalde de FTSE All-Share Index een rendement van 11%, wat beter presteerde dan de S&P 500 Index, die een rendement van 10,4% behaalde. Het is ook vermeldenswaard dat gedurende de eerste 52 jaar van deze periode, van februari 1955 tot december 2007, de FTSE All-Share Index de S&P 500 zelfs met een nog grotere marge overtrof, bijna 2% (12,7% vs. 10,8%). Echter, gedurende de periode sinds de mondiale financiële crisis, toen ik voor het eerst hoorde dat de VS zijn status als ‘s werelds reservevaluta zou verliezen vanwege het zeer soepele monetaire beleid dat door de Fed werd geïmplementeerd en onze schuld-bbp-verhouding explodeerde als gevolg van expansief begrotingsbeleid (zie grafiek hieronder), presteerde de S&P 500 beter dan de FTSE All-Share Index met bijna 4% per jaar (9,2% vs. 5,3%). Iedereen die in paniek raakte vanwege vrijwel dezelfde soort zorgen die ik vandaag hoor, heeft een aandelenrisicopremie van 8,5% per jaar gemist, terwijl schatkistpapier met een looptijd van één maand slechts 0,7% opleverde.

De negatieve aspecten die zijn verbonden aan het hebben van een reservemunteenheid

Er is een keerzijde. De hogere waarde van de dollar maakt het moeilijker voor Amerikaanse bedrijven om te concurreren met goedkopere importproducten, en het maakt hun export ook duurder voor buitenlandse kopers. Met andere woorden, alles gelijk, zou het dedollariseren voordelig zijn voor Amerikaanse bedrijven die concurreren met buitenlandse producenten.

Aan de andere kant zou dedollarisering, en de resulterende afname van de schuld van de Verenigde Staten die in handen is van buitenlanders, leiden tot hogere rentetarieven dan anders het geval zou zijn, wat de kosten van de financiering van onze $31 biljoen aan schulden verhoogt, met negatieve gevolgen voor begrotingstekorten en economische groei. Onderzoek, waaronder de studie uit 2011 “The Real Effects of Debt”, de studie uit 2012 “Is High Public Debt Always Harmful to Economic Growth?”, de studie uit 2013 “Does High Public Debt Consistently Stifle Economic Growth?”, de studie uit 2020 “Debt and Growth: A Decade of Studies”, en de studies uit 2021 “The Impact of Public Debt on Economic Growth” en “Public Debt and Economic Growth: Panel Data Evidence for Asian Countries” hebben allemaal geconstateerd dat boven een bepaald niveau, ongeveer 90%, overheidsschuld als percentage van het bbp een remmende werking heeft op de groei.

Belangrijke punten voor beleggers

Ten eerste kunnen beleggers die zich zorgen maken over dedollarisering enig risico afdekken door ervoor te zorgen dat hun internationale aandelenbeleggingen niet zijn afgedekt tegen de dollar.

Ten tweede leert het verleden ons dat wat op dat moment pijnlijk voor de hand ligt, uiteindelijk verkeerd kan blijken te zijn. Een andere les is dat het volgen van economische en marktvoorspellingen waarschijnlijk tot mislukken leidt, omdat onderzoek aantoont dat er geen heldere glazen bol bestaat, alleen zeer troebele. Tot slot, aangezien er altijd wel iets is om je zorgen over te maken, doen beleggers er het beste aan om zich af te sluiten voor het rumoer dat Wall Street en goeroes creëren. Beleggers kunnen het beste dit advies van Jason Zweig, columnist van de Wall Street Journal, onthouden:

“Wanneer een analist schijnt te weten waar hij het over heeft, bedenk dan dat varkens eerder zullen vliegen dan dat hij een volledige lijst van zijn eerdere voorspellingen zal vrijgeven, inclusief de missers.”

Zoals Warren Buffett adviseert, is beleggen eenvoudig (maar niet gemakkelijk) – negeer het rumoer en houd vast aan je goed doordachte plan – waarbij je onderweg je portefeuille in evenwicht brengt – een plan dat de vrijwel zekere zekerheid om moeilijke tijden te doorstaan omvat. Dit kun je doen door ervoor te zorgen dat je niet meer risico neemt dan je vermogen, bereidheid of noodzaak om te nemen.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!