Tijdens extreme macro-economische gebeurtenissen, zoals oorlog, hyperinflatie of ernstige economische recessies, geloven veel beleggers dat investeren in goud een veilige haven is. Is dat geloof gerechtvaardigd?

Beleggers maken zich zorgen over de toenemende risico’s van inflatie en een recessie, het vermogen van het Amerikaanse Congres om het schuldenplafond te verhogen (het niet doen kan leiden tot een wanbetaling op overheidsschuld) en de vele geopolitieke risico’s waarmee de markten worden geconfronteerd (waaronder de voortdurende oorlog in Oekraïne en verhoogde spanningen met China). Het is dan ook niet verwonderlijk dat wij vragen van cliënten hebben ontvangen die willen weten of ze hun vermogen naar goud moeten verplaatsen. Toen ik hen vroeg waarom ze dat overwogen, kwamen drie redenen naar voren:

Zijn deze redenen geldig? Zoals altijd kijken we naar historisch bewijs om antwoorden te vinden.

In hun onderzoek uit juni 2012, getiteld “Het Gouden Dilemma”, onderzochten Claude Erb en Campbell Harvey deze kwesties. Wat betreft goud als bescherming tegen valutarisico, ontdekten ze dat de verandering in de reële goudprijs grotendeels onafhankelijk was van de verandering in valutawaarden. Met andere woorden, goud is geen goede bescherming tegen valutarisico.

Wat betreft goud als veilige haven, wat betekent dat het stabiel is tijdens bear markets op de aandelenmarkt, ontdekten Erb en Harvey dat goud niet helemaal de veilige haven is die sommigen denken dat het is. Het bleek dat 17 procent van de maandelijkse aandelenrendementen vielen in de categorie waarin goud daalde terwijl aandelen negatieve rendementen behaalden. Als goud een echte veilige haven zou zijn, zouden we zeer weinig, zo niet geen, waarnemingen van dit soort verwachten. Desondanks is 83 procent van de tijd aan de goede kant staan geen slechte prestatie. Met dat gezegd te hebben, werd zelfs de hypothese van een veilige haven aangetast, aangezien de goudprijzen meer dan 30 procent daalden tijdens het hoogtepunt van de financiële crisis – precies wanneer de bescherming het hardst nodig was. In 2022, toen aandelen en obligaties dubbelcijferige verliezen leden, bood goud weliswaar betere prestaties dan aandelen en obligaties, maar het slaagde er niet in een echte bescherming te bieden, omdat het licht daalde en eindigde op $1.824 in 2022 na $1.829 te hebben afgesloten in 2021.

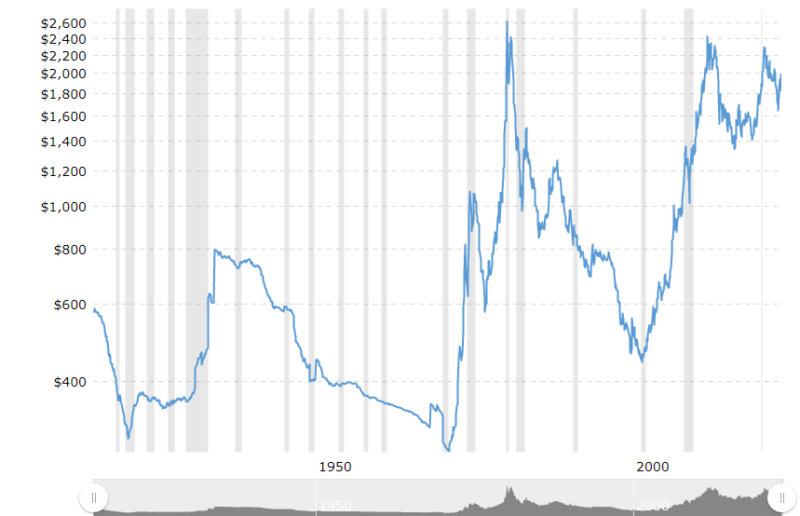

Wat betreft de waarde van goud als bescherming tegen inflatie, zal het volgende voorbeeld helpen om een antwoord te geven. Op 21 januari 1980 bereikte de goudprijs een destijds recordhoogte van $850. Op 19 maart 2002 werd goud verhandeld tegen $293, ruim onder de prijs van 20 jaar eerder. De inflatie in de periode van 1980 tot 2001 bedroeg 3,9 procent. Dus het verlies aan reële koopkracht van goud was ongeveer 85 procent. Hoe kan goud een bescherming tegen inflatie zijn als het in 22 jaar tijd 85 procent in reële termen heeft verloren?

Hier is een voorbeeld met een nog langere periode. Zoals te zien is in de onderstaande grafiek, heeft goud, dat nu wordt verhandeld rond de $2.000, meer dan 20 procent van zijn reële waarde (gecorrigeerd voor inflatie) verloren sinds het hoogtepunt van ongeveer $2.533 in februari 1980. Dat is meer dan 42 jaar met een aanzienlijk verlies in reële waarde.

Hun analyse leidde Erb en Harvey tot de conclusie dat er weinig verband is tussen de nominale prijs van goud en inflatie wanneer gemeten over zelfs periodes van 10 jaar. De bewijzen suggereren echter wel dat goud zijn waarde behoudt op de zeer lange termijn. Zo presenteerden ze in hun update van “The Golden Constant” uit 2019 historisch bewijs dat het loon van een Romeinse centurion (in goud) ongeveer gelijk was aan het salaris dat een Amerikaanse legerkapitein vandaag de dag verdient. Ze toonden ook aan dat de prijs van brood (wederom in goud) duizenden jaren geleden ongeveer gelijk was aan wat we vandaag de dag zouden betalen bij een exclusieve bakkerij.

Als aanvullend bewijs dat goud geen goede bescherming biedt tegen inflatie, werd in het “2013 Outlook” rapport van Goldman Sachs het volgende gevonden: Tijdens het naoorlogse tijdperk, in 60 procent van de gevallen waarin inflatie onverwacht toenam, presteerde goud slechter dan de inflatie. Dat gezegd hebbende, is goud op de zeer lange termijn wel een goede bescherming tegen inflatie (bijvoorbeeld op de schaal van een eeuw). Helaas is dat een veel langere termijn dan die van de meeste beleggers.

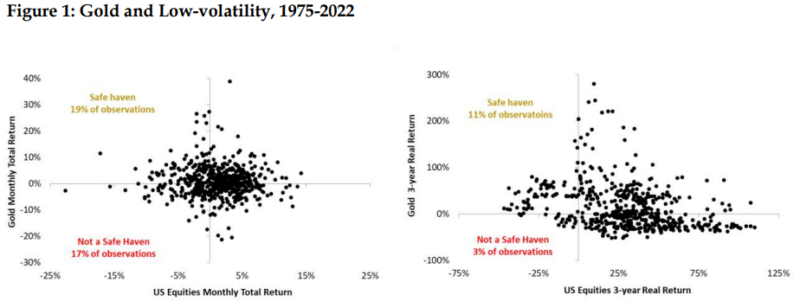

Pim van Vliet en Harald Lohre dragen bij aan de literatuur over goud met hun studie van april 2023, “The Golden Rule of Investing”, waarin ze de strategische rol van goud in beleggingsportefeuilles onderzochten, met de nadruk op de marginale risicoreducerende voordelen ten opzichte van obligaties en aandelen. Ze namen ook langere termijnen en inflatie in overweging. Ze breidden de analyse van Erb en Harvey uit met nog eens tien jaar, waarbij ze de periode van 1975 (toen goud echt verhandelbaar werd) tot en met 2022 bestreken. Hieronder volgt een samenvatting van hun belangrijkste bevindingen:

Aandelen en goud daalden gezamenlijk in 17 procent van de maanden. Daarentegen daalden aandelen en steeg goud in 19 procent van de maanden, wat ongeveer overeenkomt met een 50/50 kans dat goud negatieve rendementen laat zien in een negatieve aandelenmaand – goud is geen perfecte veilige haven wanneer beoordeeld op een termijn van één maand. Op een termijn van drie jaar zou goud dienst hebben gedaan als veilige haven in ongeveer driekwart van de neerwaartse markten voor aandelen – opnieuw, geen perfecte veilige haven. Bovendien kwam deze enigszins beperkte bescherming met een duidelijke prijs, aangezien goud de helft van de keren daalde wanneer aandelen stegen.

Van Vliet en Lohre hebben vervolgens de effectiviteit van goud onderzocht bij het verlagen van neerwaartse risico’s gedurende de periode 1975-2022. Ze ontdekten het volgende:

De reële rendementen voor aandelen (CRSP totale markt), obligaties (10-jaars schatkistpapier) en goud waren respectievelijk 8,0 procent, 3,3 procent en 1,5 procent. Het risico van goud was op zichzelf hoog – de neerwaartse volatiliteit bedroeg 11,3 procent in vergelijking met 7,9 procent voor aandelen en 5,3 procent voor obligaties. De Sortino-ratio, die het rendement per eenheid van neerwaartse volatiliteit meet, was 1,01 voor aandelen, 0,62 voor obligaties en slechts 0,13 voor goud. Op basis van de kans op verlies over een periode van één jaar, bleek goud risicovoller te zijn (49,7 procent kans op verlies) dan zowel aandelen (24,9 procent kans op verlies) als obligaties (34,6 procent kans op verlies). Opmerkelijk is dat obligaties een grotere kans op verlies hadden dan aandelen, zij het lager dan die van goud. Op basis van het verwachte verlies over een periode van één jaar, bleek goud risicovoller te zijn (-6,1 procent) dan zowel aandelen (-3,1 procent) als obligaties (-2,5 procent). Op basis van het minimale rendement over een periode van één jaar, bleek goud risicovoller te zijn (-46,1 procent) dan zowel aandelen (-42,2 procent) als obligaties (-25,3 procent).

Toen van Vliet en Lohre onderzochten wat het toevoegen van een toenemende toewijzing van goud aan een traditionele aandelen- en obligatieportefeuille (met jaarlijkse herallocatie) opleverde, vonden ze weinig bewijs van echte nettovoordelen. Bijvoorbeeld, terwijl het toevoegen van een kleine toewijzing aan goud (5-10 procent) de neerwaartse volatiliteit lichtjes verminderde (van 3,9 procent naar 3,7 procent), de Sortino-ratio lichtjes verbeterde (van 1,56 naar 1,61), de kans op verlies verminderde (van 26,6 procent naar 22,4 procent) en het verwachte verlies verminderde (van 1,6 procent naar 1,3 procent), verminderde het ook het reële rendement van 6,1 procent naar 5,9 procent. Ze ontdekten ook dat een hogere toewijzing aan goud over het algemeen leidde tot nog lagere reële rendementen en verhoogd neerwaarts risico.

Hun bevindingen leidden van Vliet en Lohre tot de conclusie: “Onze empirische studie bevestigt dat de kans op verlies, het verwachte verlies en de neerwaartse volatiliteit van een portefeuille kunnen worden verminderd met bescheiden toewijzingen (5-10%) aan goud. Echter, het afdekken van neerwaarts risico door middel van goudbeleggingen gaat gepaard met een lager rendement.”

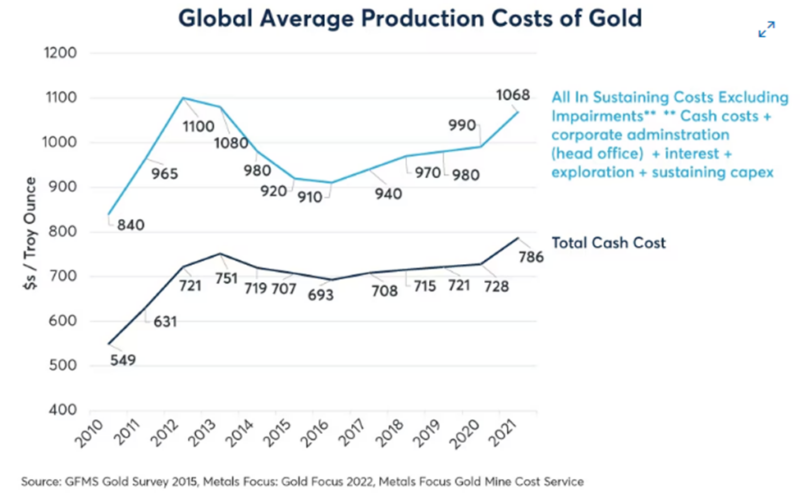

Hoewel de wetten van de economie op korte termijn kunnen worden getrotseerd, toont de geschiedenis aan dat beleggers ze op eigen risico negeren. Een basisprincipe van de economie is bijvoorbeeld dat prijzen op de lange termijn neigen naar de marginale kostprijs van productie. De onderstaande tabel laat zien dat met goud dat wordt verhandeld rond de $2.000, mijnbouw nog steeds een zeer winstgevende activiteit is, wat een sterk argument vormt voor investeringen die het aanbod zouden vergroten (een negatieve invloed op de prijs zonder een compenserende toename in de vraag). Dat gezegd hebbende, er kunnen milieutechnische en politieke redenen zijn om te aarzelen met investeren in deze sector, en hoge huidige winstmarges impliceren niet noodzakelijk dat we een sterke stijging van de goudproductie zullen zien. Bovendien kan zelfs bij een toename van de investeringen het lang duren voordat er daadwerkelijk meer goud wordt geproduceerd vanwege de tijd die nodig is om te beginnen met het winnen van erts uit nieuwe mijnen.

Conclusie

Beginnende beleggers worden vaak aangetrokken tot goud omdat ze geloven dat het bescherming biedt tegen inflatie, valutarisico en dient als een veilige haven in moeilijke tijden. Het bewijs suggereert echter dat beleggers voorzichtig moeten zijn. Ten eerste, hoewel goud op de zeer lange termijn bescherming kan bieden tegen inflatie, is 10 of 20 jaar geen lange termijn. Bovendien is er geen bewijs dat goud fungeert als een bescherming tegen valutarisico. Wat betreft de veilige haven, merkten Erb en Harvey in hun onderzoek op: “Op de korte termijn is goud een volatiele investering die in staat is en waarschijnlijk zal afwijken van een idee van eerlijke waarde.” Bewijs van de kortetermijnvolatiliteit van goud is dat gedurende de periode van 17 jaar (2006-2022) de jaarlijkse standaardafwijking van het iShares Gold Trust ETF (IAU) met 17,2 procent hoger was dan de jaarlijkse standaardafwijking van 15,6 procent van het Vanguard’s 500 Index Investor Fund (VFINX). Bovendien kende het een maximale waardedaling van bijna 43 procent – veilige havens ervaren geen verliezen van die omvang.

Met dat gezegd zijnde, er zijn perioden geweest waarin goud wel als een veilige haven fungeerde, maar niet betrouwbaar. Met andere woorden, het kan niet worden beschouwd als een verzekeringspolis, omdat verzekering altijd beschikbaar is wanneer nodig. Beleggers die hun portefeuilles willen diversifiëren en weg willen van de risico’s van traditionele aandelen en obligaties, moeten andere activa overwegen die een lage correlatie met aandelen en obligaties hebben, maar een hoger verwacht (hoewel niet gegarandeerd) reëel rendement.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!