Samenvatting

- Op de lange termijn presteren kleine waardeaandelen beter dan aandelen van grote ondernemingen;

- Momenteel is er sprake van een historisch groot verschil in waardering;

- Wetenschappelijk onderzoek toont aan dat dit de kans op outperformance voor kleine waardeaandelen aanzienlijk vergroot.

Een geïnformeerde belegger is een betere belegger!

Educatie van beleggers vinden wij belangrijk. Door cliënten goed te informeren en uit te leggen hoe financiële markten werken zijn beleggers beter in staat om goede beleggingsbeslissingen te nemen. In 2012 zijn wij overgestapt van indexbeleggen – de strategie die wij al sinds 2005 voerden – naar evidence-based beleggen. In dit artikel leggen wij uit waarom beleggers er goed aan doen om een (flink) gedeelte te beleggen in kleine waardeaandelen.

De meeste vermogensbeheerders en grootbanken beleggen vooral in aandelen van grote ondernemingen. Ook indexbeleggers die hun beleggingsportefeuille inrichten op basis van marktkapitalisatie beleggen nagenoeg hun volledige aandelenposities in aandelen van grote ondernemingen. Deze partijen negeren dat wetenschappelijk onderzoek heeft aangetoond dat aandelen van kleine – en waardeaandelen op de lange termijn meer rendement behalen dan aandelen van grote ondernemingen. De modelportefeuilles van EBI zijn zodanig ingericht dat de rendements-risico karakteristieken worden geoptimaliseerd. Daarom hebben we een grote blootstelling aan bewezen risicofactoren, zoals onder andere kleine waardeaandelen.

Over langere periodes presteren kleine waardeaandelen aanzienlijk beter dan aandelen van grote ondernemingen

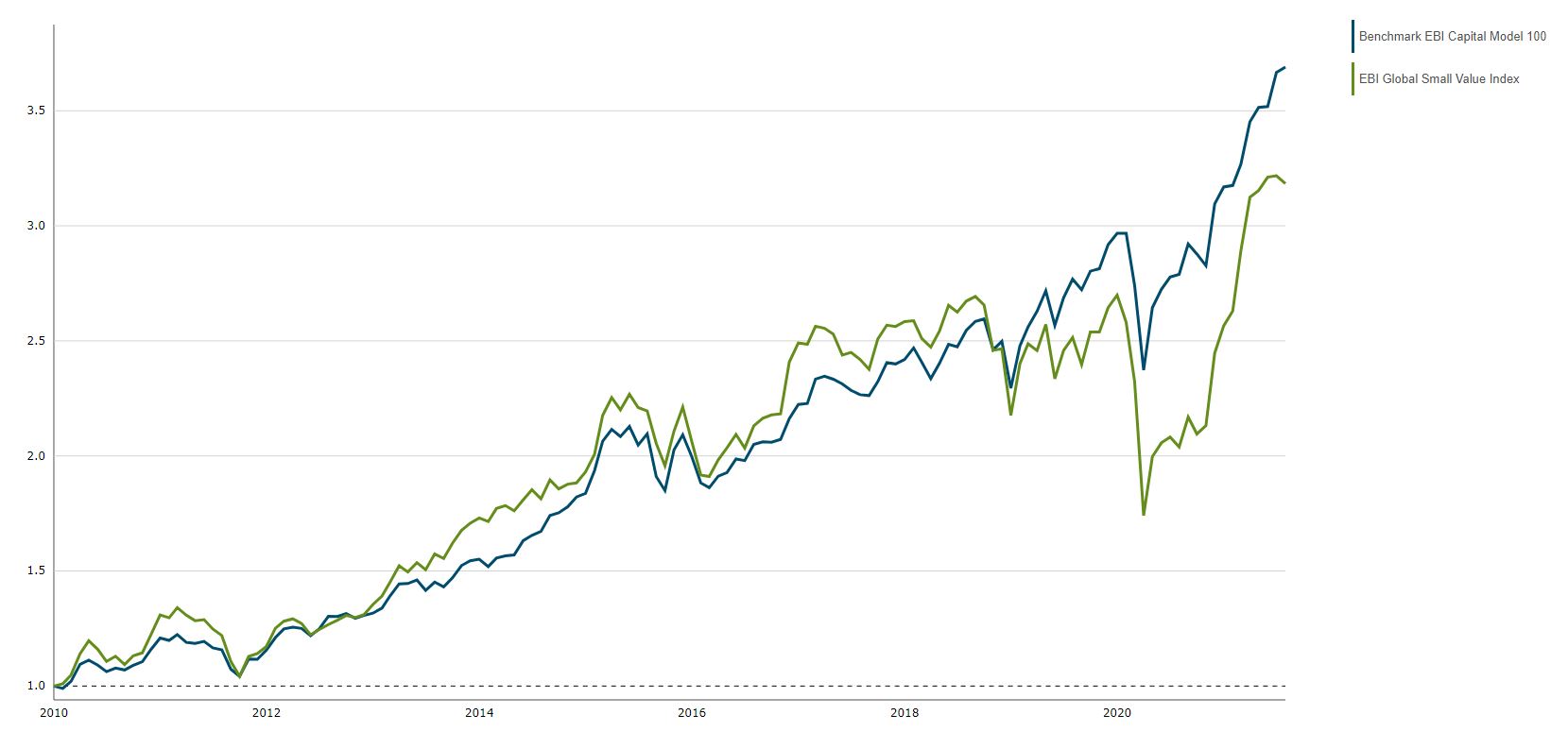

Een belegger heeft uiteraard als doel om een zo hoog mogelijk rendement te realiseren, rekeninghoudend met het risico. Onderstaande grafiek laat de ontwikkeling zien van aandelen van ondernemingen die voldoen aan de criteria klein en waarde en de benchmark van EBI Capital. Dit is de MSCI All Country World Index.

Figuur 1. Performance EBI Global Small Value Index versus EBI Benchmark model 100

Met een gemiddeld jaarrendement van 9,81% presteren kleine waardeaandelen 3,47% per jaar beter dan de MSCI All Country World Index (EBI’s benchmark). Dat heeft beleggers 142% (!!) meer vermogen opgeleverd.

Kleine waardeaandelen zijn recent achtergebleven

Elke belegggingscategorie kenmerkt zich door periodes van under- en outperformance. Zo ook de performance van kleine waardeaandelen. Omdat aandelen van grote (groei)ondernemingen uit de volwassen economieën de afgelopen jaren de best presterende aandelencategorie was, heeft elke andere aandelencategorie in vergelijking hiermee een underperformance laten zien. Hoewel kleine waardeaandelen het op lange termijn beter hebben gedaan dan grote groeiaandelen, heeft de underperformance van kleine waardeaandelen ten opzichte van grote groeiaandelen in de afgelopen tien jaar veel aandacht gekregen van de financiële media. Op basis van gegevens van Morningstar blijkt bijvoorbeeld dat grote groeiaandelen van 2010 tot juli 2021 een rendement van 492 procent behaalden, tegenover slechts 181 procent voor kleine waardeaandelen. Dat verschil heeft sommige beleggers doen concluderen dat het onverstandig is om te beleggen in kleine waardeaandelen. Hebben ze gelijk, of zijn ze voorbarig in hun overtuiging? Om die vraag te helpen beantwoorden, zullen we nagaan wat de drijvende kracht was achter de outperformance van grote groeiaandelen.

“Deze keer is het echt anders!”

Dat is het antwoord op de vraag wat de reden zou kunnen zijn dat de aandelen van groeiondernemingen zo goed hebben gepresteerd. De technologische voorsprong van deze ondernemingen is enorm en netwerkeffecten heeft ertoe geleid dat de grote groeibedrijven beter presteren dan ooit. Als gevolg daarvan zijn de winsten van grote groeibedrijven veel sneller gestegen. Veel beleggers verwachten dat de verwachte snellere winstgroei volvoldoende reden is om te geloven dat grote groeiaandelen beter zullen presteren. Dat is een misvatting. Als de koersen van deze ondernemingen beter willen blijven presteren dan de markt dan dienen de toekomstige winsten harder te blijven groeien dan de nu al hoge winstverwachtingen.

Hoewel het waar is dat de winsten van grote groeiaandelen sneller zijn gegroeid dan de winsten van kleine waardeaandelen – de winsten van grote groeiaandelen tussen januari 2010 en juli 2021 zijn met ongeveer 194 procent gegroeid tegenover een winststijging van 177 procent voor kleine waardeaandelen – was het verschil in winstgroei minder dan 2 procent per jaar. Dat geringe verschil in winstgroei kan niet verklaren waarom de koersen van aandelen van groeiondernemingen met een rendement van 492% zoveel harder zijn gestegen dan kleine waardeaandelen die een rendement van 181% hebben gerealiseerd.

Stel we gaan terug naar januari 2010. Stel je voor dat je weet dat de winstgroei van grote groeiaandelen slechts 2 procent per jaar groter zou zijn dan die van kleine waardeaandelen. Je zou dan verwachten dat de koersontwikkeling van kleine waardeaandelen een stuk beter zou zijn dan die van grote groeiaandelen. De reden is dat de waardering van grote groeiaandelen eind 2009 met een koers-winstverhouding van 18,4 een stuk hoger lag dan de koers-winstverhouding van slechts 13,3 voor kleine waardeaandelen. De hogere waardering geeft aan dat beleggers een veel hogere winstgroei hadden verwacht. Een winstgroei die nooit is gekomen!

Hieronder hebben wij de performance weergegeven van de EBI Global Small Value Index versus Benchmark index sinds 2010. Duidelijk waarneembaar is dat de afgelopen jaren de benchmark index duidelijk beter is gaan presteren.

Veranderingen in waarderingen verklaren de prestatiekloof

Terwijl het rendement op kleine waardeaandelen (181 procent) vrijwel gelijk was aan hun winstgroei (177 procent), was het rendement van 492 procent op grote groeiaandelen 298 procentpunt groter dan hun winstgroei (194 procent). Met andere woorden, de outperformance van grote groeiaandelen kan niet worden verklaard door de winstontwikkeling. In plaats daarvan wordt de outperformance volledig verklaard door een verandering in de waarderingen – de prijs die beleggers bereid zijn te betalen voor een dollar aan winst. John Bogle – de oprichter van Vanguard – noemde dit het “speculatieve rendement”. Die prijs steeg dramatisch (meer dan 50 procentpunten) voor grote groeiaandelen, maar bleef vrijwel onveranderd voor kleine waardeaandelen.

Morningstar meldt bijvoorbeeld dat op 30 juni 2021 de koers-winstverhouding van grote groeiaandelen 32,9 was, terwijl de koers-winstverhouding voor kleine waardeaandelen slechts 14,1 was. Onderzoek heeft aangetoond dat er een verband bestaat tussen waarderingsratio’s en toekomstig rendement.

Waarderingen bepalen het rendement op de langere termijn!

Adam Zaremba en Mehmet Umutlu, auteurs van de maart 2019 studie Strategies Can Be Expensive Too! The Value Spread and Asset Allocation in Global Equity Markets, onderzochten of de value spread (het verschil in waarderingsratio’s) nuttig was voor het voorspellen van rendementen op kwantitatieve aandelenstrategieën voor landenselectie. Om dit te testen, deden zij een steekproef van 120 aandelenstrategieën op landenniveau, gerepliceerd binnen 72 aandelenmarkten voor de jaren 1996 tot en met 2017.

Hun conclusie luidde: “De hoogte van de value spread kan het toekomstige rendement in de dwarsdoorsnede voorspellen. We tonen aan dat aandelenstrategieën met een hoge value spread duidelijk beter presteren dan strategieën met een kleine value spread. Met andere woorden, als u zich afvraagt welke strategie in de toekomst behoorlijke rendementen zou kunnen opleveren, let dan op de value spread.”

Hun bevindingen zijn consistent met eerder onderzoek. Bijvoorbeeld de studie Value Timing van februari 2018: Risk and Return Across Asset Classes van Fahiz Baba Yara, Martijn Boons en Andrea Tamoni vond ook dat waarderingsspreads informatie verschaffen. De auteurs toonden aan dat “rendementen op waardestrategieën in individuele aandelen, grondstoffen, valuta’s, wereldwijde staatsobligaties en aandelenindexen voorspelbaar zijn door de waarderingsspread. In alle activaklassen voorspelt een toename van de standaardafwijking in de value spread een toename van het verwachte waarde-rendement in dezelfde orde van grootte (of meer) als de onvoorwaardelijke waardepremie.”

In zijn studie uit 2007, Does Predicting the Value Premium Earn Abnormal Returns?, stelde Jim Davis van Dimensional ook vast dat book-to-market ratio spreads informatie bevatten over toekomstige rendementen. Hij stelde echter ook vast dat stijl-timingregels geen hoge gemiddelde rendementen opleverden omdat de signalen “te ruisend” zijn – ze bieden niet genoeg informatie om een winstgevend timingsignaal te bieden.

Net zagen we dat de het afgelopen decennia aandelen van grote ondernemingen beter hebben gepresteerd dan kleine waarde aandelen. Dit ondanks het feit dat er een veel hogere winstgroei tegenover stond. Het resultaat is een – zeker in een historisch perspectief – een groot verschil in waardering. Dit wordt bevestigd door onderzoek van onder meer Robeco.

Figuur 2. Value spread. Bron Robeco

In een historisch perspectief is het verschil in waardering tussen waarde – en groeiaandelen nimmer zo hoog geweest.

Conclusie

Het komt erop neer dat, aangezien de verschillen tussen de waarderingsratio’s van groei- en waardeaandelen historisch zeer hoog zijn, we moeten verwachten dat het extra rendement voor kleine waardeaandelen (de waardepremie) in de toekomst hoger zal zijn dan gemiddeld.

De huidige koers-winstverhoudingen van grote groeiaandelen zijn hoger dan ze de afgelopen tien jaar zijn geweest en zijn vergelijkbaar met de waarderingen van het begin van de jaren 2000, vlak voordat die “zeepbel” barstte. Anderzijds zijn de waarderingen voor kleine waardeaandelen in dezelfde periode niet zo sterk veranderd.

Hoewel kleine waardeaandelen het dit jaar iets beter hebben gedaan dan hun concurrenten, liggen ze vanuit een waarderingsperspectief nog steeds veel dichter bij de langetermijngemiddelden dan groeiaandelen (vooral large caps), wat een indicatie is van hun verwachte rendementen. Dus nee, beleggen in waarde en kleine waardeaandelen is allesbehalve dood. Sterker nog, wij denken dat het noodzakelijk is om juist in dergelijk aantrekkelijke gewaardeerde beleggingscategorieën te beleggen. Wij vrezen dat beleggers die zich vooral focussen op aandelen van grote ondernemingen een grote kans op een teleurstellend rendement lopen, juist vanwege de momenteel zeer hoge waarderingen.

Het fonds dat wij hebben geselecteerd om in deze aantrekkelijke aandelencategorie te beleggen is het Dimensional Global Targeted Value fonds. Recent hebben wij een uitgebreid artikel over dit fonds geschreven.

Jan de Vries

Jan is founding partner van EBI Capital. Binnen EBI Capital is Jan verantwoordelijk voor de wetenschappelijk onderbouwde beleggingsfilosofie.

jan@ebicapital.nl

06 – 46 44 51 48

Heb je vragen of wil je reageren op dit artikel? Schroom niet om contact met ons op te nemen!